Análises Fundamentais

Como avaliar uma empresa por múltiplos históricos e comparáveis

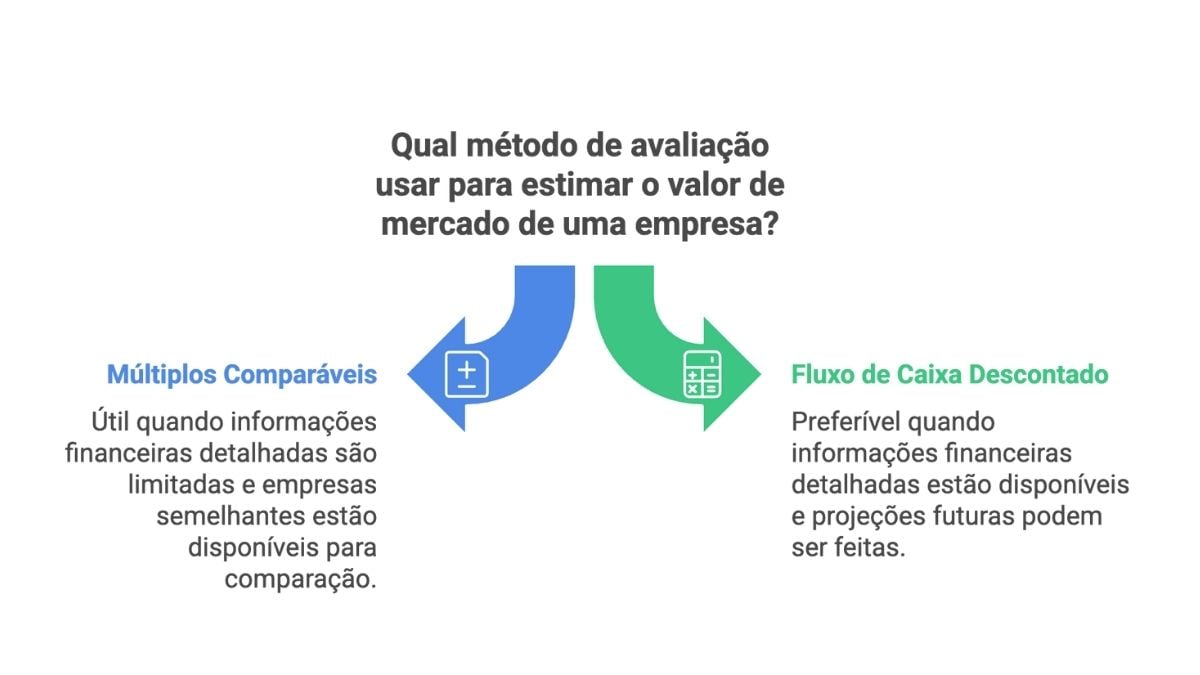

Na hora de determinar quanto vale uma empresa, existem diferentes métodos de avaliação. Entre os mais utilizados no mercado está a avaliação por múltiplos históricos e comparáveis, que consiste em estimar o valor de uma companhia a partir de indicadores financeiros como EBITDA, lucro por ação (BPA) e receitas.

Essa abordagem oferece uma forma prática de comparar empresas do mesmo setor e entender se uma ação está cara ou barata em relação ao seu histórico e a seus concorrentes. No entanto, é importante interpretar os resultados com cautela, já que múltiplos podem ser influenciados por resultados extraordinários, ritmo de crescimento, dinâmica setorial e conjuntura econômica.

O que são os múltiplos comparáveis na análise de empresas?

A avaliação por múltiplos comparáveis consiste em comparar uma empresa com outras do mesmo setor para estimar o seu valor de mercado. Esse método parte do princípio de que companhias que atuam na mesma indústria tendem a ter estruturas financeiras semelhantes, o que permite usar indicadores como P/L (Preço/Lucro), EV/EBITDA, P/VPA (Preço/Valor Patrimonial) ou margens de rentabilidade como base de comparação.

Embora seja comum utilizá-lo como complemento a outras metodologias, como o Fluxo de Caixa Descontado (FCD), em alguns casos os múltiplos comparáveis são a única alternativa viável, especialmente quando não há informações financeiras detalhadas disponíveis.

Quanto maior o número de empresas semelhantes disponíveis para a análise, seja na B3 (Bolsa de Valores do Brasil) ou em outros mercados globais, mais confiáveis tendem a ser os resultados, já que reduzimos o impacto de fatores como porte da companhia, localização ou especificidades contábeis.

Como avaliar empresas usando múltiplos comparáveis

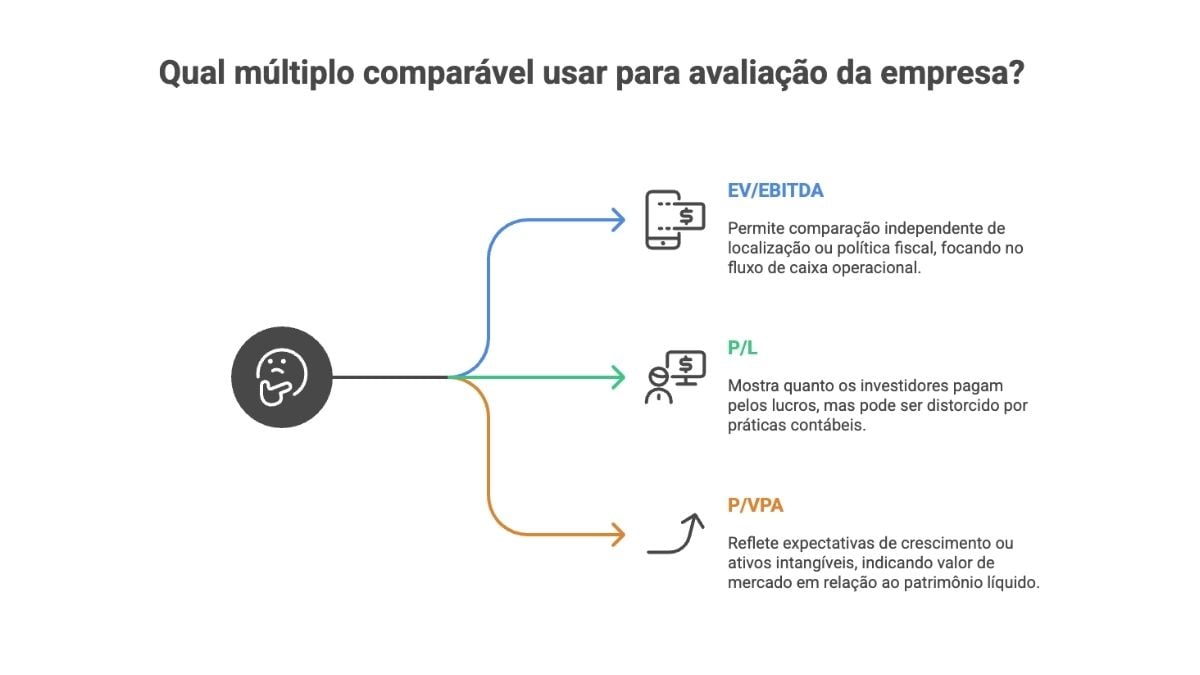

Na prática, a avaliação por múltiplos comparáveis se baseia no uso de índices financeiros que permitem medir quanto o mercado está disposto a pagar por determinados resultados de uma empresa. Entre os mais utilizados, destacam-se:

- EV/EBITDA (Enterprise Value/EBITDA): considerado o “rei dos múltiplos”, relaciona o valor total da empresa (incluindo dívidas) com o seu fluxo de caixa operacional. A principal vantagem é que permite comparar companhias independentemente de sua localização ou política fiscal.

- P/L (Preço/Lucro): mostra quantas vezes o investidor está pagando pelos lucros anuais da empresa. É um dos múltiplos mais comuns, mas pode sofrer distorções conforme práticas contábeis, políticas fiscais ou ganhos extraordinários.

- P/VPA (Preço/Valor Patrimonial): indica quantas vezes o mercado avalia o patrimônio líquido da companhia. Um P/VPA elevado pode refletir expectativas de crescimento ou a presença de ativos intangíveis relevantes, como marcas fortes ou patentes.

Esses múltiplos são amplamente usados por analistas e investidores na B3 (Bolsa de Valores do Brasil) para comparar empresas do mesmo setor. No entanto, é importante utilizá-los como ferramenta complementar e não isolada, já que diferentes setores e momentos do ciclo econômico podem gerar leituras muito distintas.

Exemplo de múltiplos comparáveis

Para ilustrar o uso de múltiplos, podemos analisar o caso da Meta Platforms Inc. (Facebook) e compará-la com outras grandes empresas de tecnologia.

| Meta Platforms | 8,8 | 13,9 | 3,5 | ||||

| 58,3 | 105,0 | 5,7 | |||||

| Alphabet (Google) | 14,3 | 21,9 | 6,0 | ||||

| Tencent | 20,3 | 15,0 | 3,5 | ||||

| Match Group | 20,9 | 166,2 | 7,3 | ||||

| Adobe | 29,2 | 41,5 | 14,3 |

| Empresa | EV/EBITDA | P/L (PER) | P/VPA |

|---|---|---|---|

| Meta Platforms | 8,8 | 13,9 | 3,5 |

| 58,3 | 105,0 | 5,7 | |

| Alphabet (Google) | 14,3 | 21,9 | 6,0 |

| Tencent | 20,3 | 15,0 | 3,5 |

| Match Group | 20,9 | 166,2 | 7,3 |

| Adobe | 29,2 | 41,5 | 14,3 |

Observa-se que a Meta negocia com múltiplos inferiores em comparação com várias de suas concorrentes, o que pode refletir expectativas de crescimento mais baixas ou um certo pessimismo do mercado em relação à empresa.

Por outro lado, empresas como Adobe e Match Group apresentam múltiplos bem mais elevados, indicando expectativas de expansão mais fortes ou maior valorização de seus ativos intangíveis.

Como funcionam os múltiplos históricos na avaliação de empresas

As empresas evoluem ao longo do tempo e, com elas, também variam suas cotações e múltiplos de mercado. Quando uma companhia está em crescimento, os investidores podem aceitar pagar múltiplos mais elevados. Já em períodos de dificuldade, esses indicadores tendem a se contrair. Isso demonstra que os múltiplos são dinâmicos e sofrem ajustes conforme os resultados trimestrais e o cenário econômico.

A análise de múltiplos históricos oferece uma “radiografia do passado”, permitindo avaliar se uma ação está cara ou barata em relação ao seu próprio histórico.

Por exemplo: se uma empresa que tradicionalmente negocia a 20 vezes seu lucro (P/L = 20) passa a ser cotada a apenas 10 vezes, isso pode sinalizar uma possível oportunidade de investimento, desde que não haja problemas estruturais que justifiquem a queda.

Assim, os múltiplos históricos funcionam como um parâmetro de referência para investidores, ajudando a interpretar melhor as oscilações de mercado e a identificar pontos de entrada ou saída mais atrativos.

Exemplo prático de avaliação por múltiplos históricos

Para entender melhor como funciona a análise de múltiplos históricos, vejamos o caso da Meta Platforms Inc. e a evolução de seus principais indicadores ao longo dos anos:

| 2013 | 41,3 | 133,3 | 10,6 | ||||

| 2014 | 33,3 | 72,9 | 10,2 | ||||

| 2015 | 42,7 | 105,7 | 7,1 | ||||

| 2016 | 24,2 | 44,4 | 6,1 | ||||

| 2017 | 23,8 | 34,2 | 7,2 | ||||

| 2018 | 11,9 | 19,7 | 4,6 | ||||

| 2019 | 18,7 | 32,9 | 6,2 | ||||

| 2020 | 20,3 | 31,1 | 6,6 | ||||

| 2021 | 16,0 | 24,0 | 6,9 |

| Ano | EV/EBITDA | P/L (PER) | P/VPA |

|---|---|---|---|

| 2013 | 41,3 | 133,3 | 10,6 |

| 2014 | 33,3 | 72,9 | 10,2 |

| 2015 | 42,7 | 105,7 | 7,1 |

| 2016 | 24,2 | 44,4 | 6,1 |

| 2017 | 23,8 | 34,2 | 7,2 |

| 2018 | 11,9 | 19,7 | 4,6 |

| 2019 | 18,7 | 32,9 | 6,2 |

| 2020 | 20,3 | 31,1 | 6,6 |

| 2021 | 16,0 | 24,0 | 6,9 |

Observa-se que a Meta está negociando com múltiplos inferiores à sua média histórica, especialmente no P/L e no EV/EBITDA. Isso pode ser interpretado como um forte desconto, sugerindo uma oportunidade de compra, desde que não existam fatores estruturais que justifiquem essa queda (mudanças regulatórias, perda de mercado, ou riscos de longo prazo).

Esse tipo de análise permite ao investidor avaliar se uma ação está barata ou cara em relação a si mesma, complementando a comparação com concorrentes.

Deve-se avaliar uma empresa por seus múltiplos comparáveis ou históricos?

Os múltiplos comparáveis e os múltiplos históricos oferecem pontos de referência valiosos para determinar se uma ação está cara ou barata. No entanto, nenhum deles deve ser visto como resposta definitiva. Um desconto em relação à média pode representar uma oportunidade de compra, ou um alerta sobre problemas futuros.

Por isso, a melhor prática é usar esses múltiplos como indicadores para aprofundar a análise, e não como uma conclusão isolada.

| EV/EBITDA | 25,8 | 28,6 | 8,8 | US$ 514 | +206% | ||||||

| P/L (PER) | 55,4 | 69,9 | 13,9 | US$ 755 | +350% | ||||||

| P/VPA | 7,3 | 7,4 | 3,5 | US$ 343 | +104% |

| EV/EBITDA | 25,8 | 28,6 | 8,8 | US$ 514 | +206% | ||||||

| P/L (PER) | 55,4 | 69,9 | 13,9 | US$ 755 | +350% | ||||||

| P/VPA | 7,3 | 7,4 | 3,5 | US$ 343 | +104% |

Ao comparar, percebe-se que a Meta está negociando muito abaixo de suas médias históricas e dos pares de mercado, sugerindo um potencial de valorização significativo.

No entanto, o ideal é sempre combinar os dois enfoques:

- Históricos, para entender se a ação está descontada em relação a si mesma.

- Comparáveis, para avaliar como ela está posicionada frente a concorrentes do setor.

Esse cruzamento gera uma faixa de preço teórico mais realista, que no caso da Meta oscila entre US$ 340 e US$ 755.