Trading

Trading com volume: guia para usá-lo corretamente

Neste guia vamos ver um dos indicadores de trading mais básicos e fundamentais na hora de realizar uma boa operação: o volume de negociação. Dessa forma, veremos o que é volume, como fazer trading com volume, suas características, teorias operacionais, as fases de operação. Sem mais, vamos a isso.

O que é o volume no trading?

O volume no trading é o número de ativos que foram trocados de mãos em um “Time Frame“ determinado. Em nosso gráfico são as barras, geralmente de cor preta, que aparecem na parte inferior dos gráficos de cotação. Por exemplo, se você trabalha em “Time Frame” diário em ações, cada barra de volume te informará do número de ações que foram trocadas de mãos durante esse dia.

Como você pode ver na figura anterior, no dia marcado com um círculo foram trocadas 86 Milhões de ações da Apple. Em outras palavras, o volume é a quantidade de um ativo ou valor que se troca em um tempo determinado, por exemplo, no decorrer de uma sessão de dia.

Outra forma de definir o volume é como o número de participações comercializadas entre a abertura do mercado e o fechamento do mesmo dia. Para ir a um exemplo específico, se forem realizadas dez transações em um dia de negociação, o volume desse dia é dez.

Característica básica do volume

Um dos erros mais comuns ao falar de volume é rotulá-lo como compras ou vendas. Você deve ter claro que se alguém compra uma ação da Apple é porque alguém a vendeu. Por esse motivo sempre há o mesmo número de compras que de vendas. O volume não é nem de compras nem de vendas. O que é diferente é a pressão das compras ou das vendas. Para entender isso, devo explicar o que é o livro de ordens.

Livro de ordens

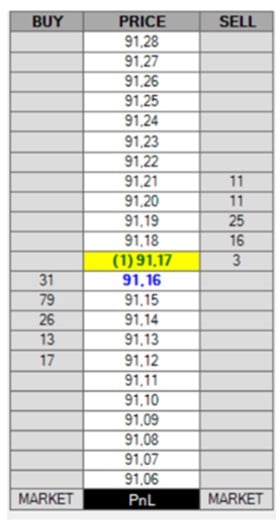

Se quisermos comprar um ativo a um preço determinado, lançaremos ao mercado uma ordem buy limitada a esse preço determinado. Esta ordem ficará registrada no livro de ordens, de tal maneira que se o preço passar por esse nível de preços, nossa ordem será executada e compraremos o ativo. Todas as ordens de compra que os participantes do mercado lançam a preços determinados ficam anotadas no livro de ordens em seus níveis de preço correspondentes. O mesmo ocorre com as de venda.

Na imagem anterior, vemos o livro de ordens do futuro do petróleo com cinco posições de profundidade (5 níveis de preços), ou seja, vemos onde estão os 5 primeiros níveis de venda e o número de contratos de cada nível e o mesmo com os 5 primeiros níveis de compra.

Se neste exemplo chegasse ao mercado um operador e lançasse uma ordem de compra de 4 contratos, o preço passaria de seu valor atual (91,17) para o próximo valor 91,18, já que a esse preço há 3 contratos à venda e a ordem quer comprar 4. Mas o que aconteceria se esse mesmo operador lançasse uma ordem a mercado de 50 contratos? O preço escalaria posições até 91,20. O preço irá subindo e absorvendo todas as vendas que encontrar até completar os 50 contratos.

Por isso o preço se move, pelas ordens limitadas exercendo pressão de compra ou pressão de venda. Então, se um operador, na situação do mercado, lançar uma ordem de 50 contratos, diremos que há pressão das compras ou melhor dizendo, há pressão da demanda. Se ocorrer o contrário, diremos que há pressão de vendas ou que há pressão da oferta.

Sempre haverá operadores lançando compras a mercado e operadores lançando vendas a mercado, mas se houver uma ligeira diferença de quantidades, o preço se moverá, portanto sempre há oferta e sempre há demanda e o preço se moverá na direção da força vencedora

Participantes no volume do mercado | profissionais vs retails

Quando falamos de volume de mercado realmente estamos falando de dois tipos de volume, o volume dos participantes institucionais ou profissionais e o volume dos participantes “retail”.

Investidor institucional ou profissional:

- Esses investidores são entidades que investem em nome de seus membros ou clientes.

- Incluem fundos de pensão, companhias de seguros, bancos, fundos de hedge e fundos mútuos.

- Possuem uma grande quantidade de capital e, portanto, têm uma influência significativa nos mercados.

- Realizam investimentos em grande escala e muitas vezes têm acesso a informações e recursos superiores, como análises de mercado avançadas e consultoria profissional.

- Seu comportamento de trading pode ter um grande impacto nos preços dos ativos e no volume de trading, já que suas ordens costumam ser de grande tamanho.

- No jargão dos investidores, muitas vezes são conhecidos como baleias

Investidor retail (varejista):

- São investidores individuais que investem seu próprio dinheiro, ou seja, nós.

- Geralmente, têm menos capital para investir em comparação com os investidores institucionais.

- Costumam ter um acesso mais limitado a informações e recursos de pesquisa avançados.

- Muitas vezes, estão menos diversificados em seus investimentos e podem ser mais suscetíveis às emoções do mercado.

- Seu impacto individual no mercado é geralmente menor, e aqueles que aspiram a ser bons traders devem evitar cair nas armadilhas dos investidores institucionais

- Muitas vezes são conhecidos como peixinhos.

Um indicador de volume não diferencia entre comprador e vendedor, por mais que às vezes vejamos cores verdes ou vermelhas, é a soma de ambos os participantes.

Para nós, como operadores, nos interessa o volume “profissional” já que é esse que realmente move o preço em uma direção ou outra. Todas as teorias de trading/investimentos baseadas no volume tentam identificar, em que medida, o volume que estamos observando é profissional. Existem duas teorias que tratam do volume, ambas as teorias têm coisas em comum, mas abordam de maneira diferente.

Teorias de análise técnica baseadas no volume

Estas são as duas teorias que buscam explicar, através do volume, os grandes movimentos no mercado:

Wyckoff

A teoria do Método Wyckoff é uma das primeiras teorias que explicou a ação do dinheiro profissional através do volume. Foi desenvolvida por Richard Wyckoff no início do século XX e nos permite ver quando o dinheiro profissional está interessado em um ativo.

Wyckoff nos explica os processos de acumulação (o dinheiro profissional quer comprar) e os processos de distribuição (o dinheiro profissional quer vender). Para definir esses processos, utiliza o volume e a ação que esse volume produz no preço.

Volume spread analysis

VSA no trading, é uma teoria moderna desenvolvida por Tom Williams no final do século XX que nos ajuda a entender a relação da oferta e da demanda nos movimentos de um gráfico de cotação, e sobretudo, nos avisa de quando o dinheiro profissional está prestes a mover o preço.

Wyckoff não avisa das intenções e VSA nos avisa do momento prévio a que o preço se mova por ação profissional. Assim como Wyckoff, VSA, se baseia no volume e no efeito deste no preço, mas agora adicionamos: Em que zona do gráfico está ocorrendo?

Como o mercado se move? | O volume é a marca da manipulação profissional

Como expliquei no livro de ordens, uma compra/venda massiva de um ativo moverá o preço contra os interesses do comprador/vendedor. Por esse motivo, o dinheiro profissional muitas vezes utiliza nossas emoções em seu benefício:

- Se quiser vender uma grande quantidade de ativos, aproveitará os momentos de euforia

- Por outro lado, se comprar uma grande quantidade de ativos, aproveitará o pânico

Vamos ver mais em detalhe como isso ocorre:

Pânico

Diante das más notícias, os investidores de varejo tenderão a vender todos os seus ativos por medo de perder dinheiro. É justamente nesse momento que muitos institucionais aproveitarão para transformar sua liquidez em ativos a preços baixos.

No gráfico 3, o quadrado vermelho, é a grande quantidade de “retailers” vendendo, é a contrapartida perfeita para que o dinheiro profissional possa comprar todos esses ativos que estão à venda e o preço não suba no livro de ordens.

Talvez vocês se lembrem das notícias sobre falhas de segurança no software Zoom, notícia que apareceu em abril de 2020. Naquele momento, o preço estava em torno de 150 $. Houve uma grande venda, pânico, que o dinheiro profissional aproveitou para comprar tudo o que pôde. Alguns meses depois, o preço atingiu seu máximo histórico de 584 euros/ação, mais de 300% de lucro.

Euforia

E da mesma forma, as boas notícias fazem com que os investidores de varejo comprem os ativos por medo de perder uma grande alta (o famoso FOMO)… a contrapartida perfeita para que o dinheiro profissional possa vender todos os seus ativos.

Para não cair em uma delas, ou se decidirmos entrar, saber que estamos dentro de uma delas, as etapas de euforia do mercado (ou um ativo em particular) costumam cumprir as seguintes características:

- Alta Especulação: os investidores são atraídos pelo rápido aumento dos preços e começam a especular, muitas vezes ignorando os riscos.

- Entrada de Investidores Novatos: é o garçom do seu bar, recomendando comprar ações de X empresa. Atraídos pelos ganhos fáceis e pelos relatos de sucesso, muitos investidores sem experiência entram no mercado.

- Otimismo Excessivo: existe uma crença generalizada de que os preços continuarão subindo indefinidamente.

- Desconexão com a Realidade Econômica: os preços dos ativos muitas vezes não refletem seus verdadeiros valores fundamentais.

- Cobertura Midiática e FOMO (Fear of Missing Out): uma intensa cobertura midiática e o medo de perder os ganhos potenciais alimentam ainda mais a euforia.

Por exemplo, talvez você se lembre de como no final de 2020 a empresa Palantir Technologies (PLTR) estava na boca de todos, uma empresa de Big Data que tinha contratos milionários com o Pentágono e naquele momento estava começando a prestar serviços à Sociedade Civil. Acabava de abrir capital e em todos os lugares podíamos ler que era uma das empresas com mais futuro do momento… euforia. O dinheiro profissional havia comprado ações antes da abertura de capital e toda essa euforia foi usada para converter ações em dinheiro. Se você olhar a imagem a seguir, verá como no início de 2021 houve uma subida vertical para, logo depois, cair na mesma velocidade que havia subido.

O dinheiro profissional, nem sempre tem a sorte de poder utilizar notícias (positivas ou negativas), às vezes deve ser ele quem gera essas sensações de pânico ou de euforia. Isso é feito com velas de muito volume e muito alcance que geralmente são o início dos processos de acumulação ou distribuição.

Como vimos, nestes dois exemplos, nosso dever é não entrar no jogo, não cair nas armadilhas que os investidores institucionais vão colocando. A seguir, veremos algumas formas de nos orientar, além de nossas sensações:

O que são os processos de acumulação e distribuição?

Vamos ver essas dois etapas em que o dinheiro inteligente ou profissional, busca manipular os preços, mas como inevitavelmente, vai deixando um rastro em seu caminho. Detectar esse rastro, em uma sequência de acumulação-distribuição, graças ao volume, é essencial em nosso caminho para o sucesso como investidores.

Processo de acumulação

A acumulação é o processo pelo qual o dinheiro profissional compra a maior quantidade possível de um ativo sem que o livro de ordens vá contra ele. É um lateral anterior a uma tendência de alta. As fases de acumulação tendem a ocorrer por alguns dos seguintes motivos:

- Preços atraentes.

- Avaliações muito baixas, baseadas em fundamentos.

- Percepção da fase de baixa como temporária.

Dessa forma, durante uma fase de acumulação, os investidores institucionais, que buscam aumentar suas participações em certos ativos, enfrentam o desafio de não poder comprar grandes quantidades de uma só vez. Se tentassem comprar uma quantidade massiva de ativos, como dezenas de milhares de ações, em um único movimento, isso poderia impulsionar o preço do ativo para cima rapidamente, já que a demanda superaria a oferta existente.

Consequentemente, para evitar um aumento repentino no preço e para obter um preço médio mais favorável, os investidores institucionais costumam acumular ativos gradualmente. Isso implica comprar em pequenas quantidades ao longo de um período de tempo, em vez de realizar uma compra massiva de uma só vez:

- O investidor institucional compra um pacote de ações, o que pode causar um leve aumento no preço.

- A demanda se ajusta, com outros investidores possivelmente vendendo ações a preços ligeiramente mais altos.

- Depois, o investidor institucional continua seu processo de acumulação, comprando mais ativos e, possivelmente, elevando o preço novamente.

- Outros participantes do mercado podem reagir a esses aumentos de preço, ajustando suas estratégias de venda.

Nesta dança de preços, pode parecer caótico, mas na realidade, o mercado só estará se movendo em um intervalo lateral.

Finalmente, e quando já não restarem vendedores de varejo (ou muito poucos) porque já entregaram suas ações ao institucional, o preço iniciará um processo rápido de expansão para cima.

Processo de distribuição

A distribuição é o processo pelo qual o dinheiro profissional vende a maior quantidade possível de um ativo sem que o livro de ordens vá contra ele. É um lateral anterior a uma tendência de baixa.

Essas fases geralmente são precedidas por diferentes motivos:

- Avaliações elevadas ou até mesmo especulação absurda

- Reequilíbrio de Carteiras: Os investidores institucionais e profissionais costumam reequilibrar suas carteiras regularmente

- Antecipação de uma Tendência de Baixa, devido a informações macroeconômicas.

Mas claro, os grandes detentores, têm um número muito grande de ativos na carteira, e obviamente não podem liquidá-los de uma vez, pois se, por exemplo, colocassem à venda 100.000 ações de um ativo de uma vez, possivelmente não encontrariam comprador, então o preço iria varrendo diferentes ordens de compra para baixo (que conforme caísse no rali, seriam retiradas por medo)

Assim, não resta outra opção senão distribuir lentamente seus ativos. Nesse sentido, e de forma progressiva, ocorrerá a seguinte dança:

- O institucional colocará à venda certo pacote de ações, com a consequente queda mínima do preço.

- A oferta responderá reequilibrando

- A demanda, novamente deixará cair o preço, distribuindo mais ativos.

- A oferta voltará a comprar aproveitando o famoso buy the dip

Até aqui, terá ocorrido uma curiosa dança oferta-demanda, mas na realidade, sempre terá estado em um intervalo lateral.Finalmente, e quando todos os minoritários tiverem o ativo em posse, e os institucionais tiverem liberado todo o volume que buscavam, o preço iniciará um processo de descida, de forma rápida.

👉 Para detectar ambos os processos, é imprescindível efetuar uma correta análise do intervalo em que o preço se move para saber onde está toda a liquidez, neste artigo eu te digo como: Suporte e resistência no trading

Exemplo de processo de acumulação e distribuição no mercado

No mercado financeiro, a acumulação e a distribuição são conceitos fundamentais que ajudam a entender o comportamento dos preços dos ativos. A acumulação ocorre quando investidores compram um ativo gradualmente, muitas vezes a preços baixos, enquanto a distribuição acontece quando esses mesmos investidores vendem o ativo, geralmente a preços mais altos.

Esses processos refletem a oferta e a demanda e são influenciados por diversos fatores econômicos e psicológicos. A seguir, exploramos exemplos práticos desses processos e como eles podem ser identificados e aproveitados por investidores experientes.

Fase de Euforia

Em fevereiro de 2021 a Tesla começou a aceitar Bitcoins na compra de seus carros. Isso lançou a cotação do valor para máximos. Devemos ter em mente que o proprietário da Tesla tinha muitos Bitcoins comprados a preços muito baixos. Os investidores minoritários pensaram que isso dispararia o preço do BTC até preços exorbitantes, chegando a se falar de 1M de dólares.

Fase de Distribuição

Entre fevereiro e maio foi realizada uma venda massiva de Bitcoins por parte das mãos fortes, entre elas Elon Musk. A grande quantidade de minoritários comprando equilibrava as vendas profissionais de maneira que o preço nunca caiu, de fato chegou a subir 40% adicional.

Fase de Pânico

Em maio, Tesla anunciou que não aceitaria mais Bitcoins. O preço começou a cair até que no dia 19 de maio houve uma queda gerada por dinheiro profissional. O preço nesse dia chegou a cair 30%. O dinheiro profissional empurrou no início, posteriormente os varejistas assustados começaram a vender em massa. Em um momento da queda, o dinheiro profissional iniciou a acumulação já que no mesmo dia o preço, depois de cair mais de 30%, acabou recuperando 27%.

Fase de Acumulação

Entre maio e julho o preço ficou lateral, o dinheiro profissional comprou tudo o que pôde. Note que nas barras de 21 e 22 de junho onde o dinheiro profissional gerou pânico adicional. Nessas barras venderam os últimos defensores do BTC. Uma vez que o dinheiro profissional havia comprado tudo, em meados de julho foi anunciado que a Tesla voltava a aceitar BTC. Desde então o preço subiu 130% até máximos históricos.

Existem barras de volume que nos ajudam a detectar a ação profissional?

Já vimos como o dinheiro profissional busca se mover e enganar. Então, agora vem o mais importante, como detectá-lo? Justamente aqui é onde entra a ação do volume.

Existem barras que são muito fáceis de detectar e nos permitem identificar facilmente uma ação profissional, concretamente um engano ao sair de um lateral.

Upthrust

O upthrust é uma barra altista com muito volume que sai pela parte alta de um lateral (estrutura de Wyckoff) e volta a ingressar rapidamente na estrutura. É o que vulgarmente chamamos de engano altista.

Este engano costuma ser detectado por uma falta de convicção ou volume no mercado.

Note na imagem a seguir:

Círculo azul: o BTC rompeu máximos históricos e rapidamente voltou a perdê-los. Essa barra é o ponto mais alto de cotação jamais alcançado pelo BTC. Note como o preço foi rapidamente para a parte baixa do lateral.

Flecha preta (onde o volume): o volume não acompanha com negociação muito baixa para buscar esses máximos. Inclusive, além do volume, observamos que embora o preço rompa ATH, as velas não têm decisão (faixa estreita).

Shake out

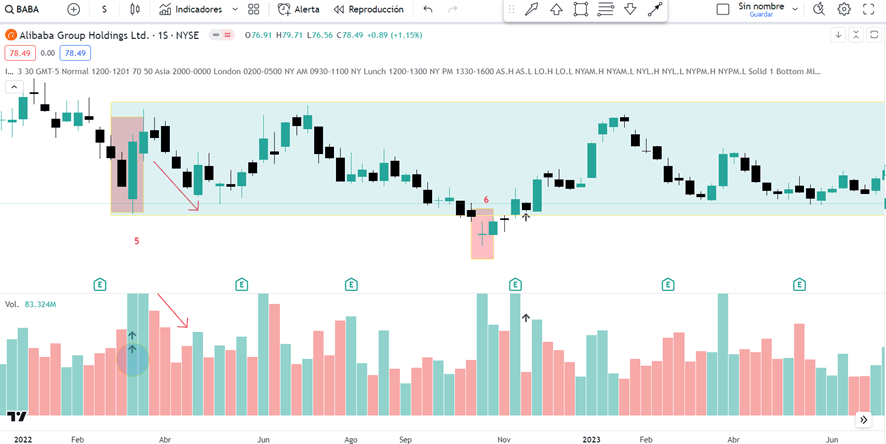

O shake out é a barra equivalente ao Upthrust pela parte baixa do lateral e é um engano baixista. Repare no efeito do SO que tivemos em Ali Baba (BABA) em outubro de 2022. O preço voltou ao lateral e posteriormente subiu até a parte alta.

Sem demanda

É uma barra altista com menos volume que as duas anteriores. É uma verificação profissional de que não há demanda no mercado e, portanto, o preço já pode cair sem impedimentos.

Esta barra combinada com um upthrust é um grande sinal para buscar movimentos baixistas. O dinheiro profissional engana com o UT e posteriormente verifica o efeito com a não demanda.

Sem Supply

É uma barra baixista com menos volume que as duas anteriores. É o equivalente à sem demanda, mas com a oferta, ou seja, a verificação profissional de que não há oferta e o preço pode subir livremente. Esta barra combinada com um shake out é um grande sinal para buscar movimentos altistas. O dinheiro profissional engana com sem supply e posteriormente verifica o efeito sem demanda. Isso mesmo ocorreu no exemplo anterior de Ali Baba.

A combinação Upthrust + sem demanda + barra de baixa nos indica que a ruptura superior do lateral era falsa e, portanto, o preço já pode cair, idealmente até a parte inferior do lateral. No exemplo do BTC, observe que barra apareceu antes de cair (marcada com uma seta), efetivamente, sem demanda.

A combinação de Shake out + sem supply + barra de alta me indica exatamente o mesmo, mas na parte de baixa

A divergência entre o movimento e o volume

Wyckoff postulou a lei de esforço e resultado. Provavelmente é uma das ferramentas mais poderosas que temos para detectar ações profissionais não tão evidentes como o Upthrust ou o shake out. Esta lei nos explica que o movimento do preço deve estar alinhado com o volume que o gerou.

- Se temos muito volume o preço deve deslocar muito.

- Se temos pouco volume o preço deve deslocar pouco.

Quando isso não é assim assumimos que o comportamento do preço é anormal e nos avisa da presença ou ausência total do dinheiro profissional. Muito volume e pouco deslocamento implica que o dinheiro profissional não está de acordo com a tendência anterior.

Exemplo prático de trading com volume

Vamos ver tudo o explicado em uma empresa.

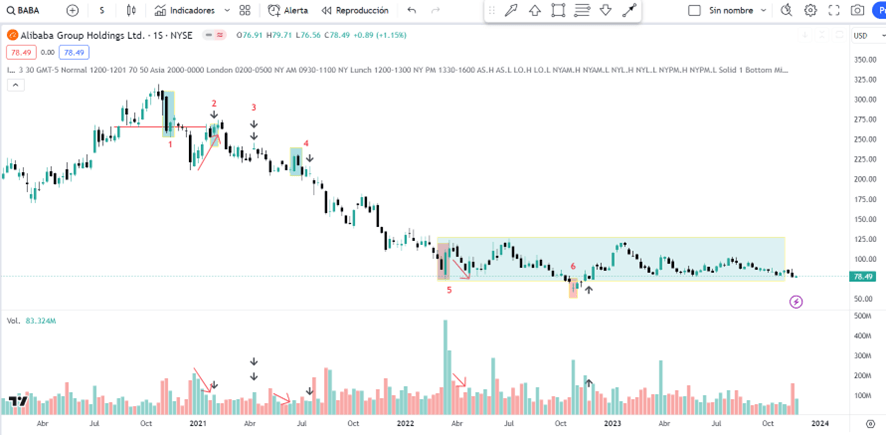

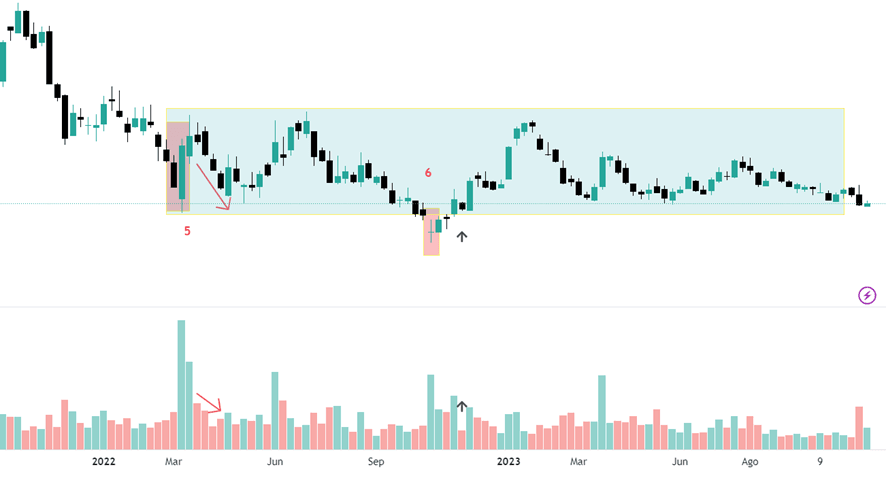

AliBaba, uma das empresas mais controversas dos últimos anos. Na imagem a seguir, mostro sua evolução durante os últimos anos em gráfico semanal.

Vamos analisar os movimentos com mais detalhes:

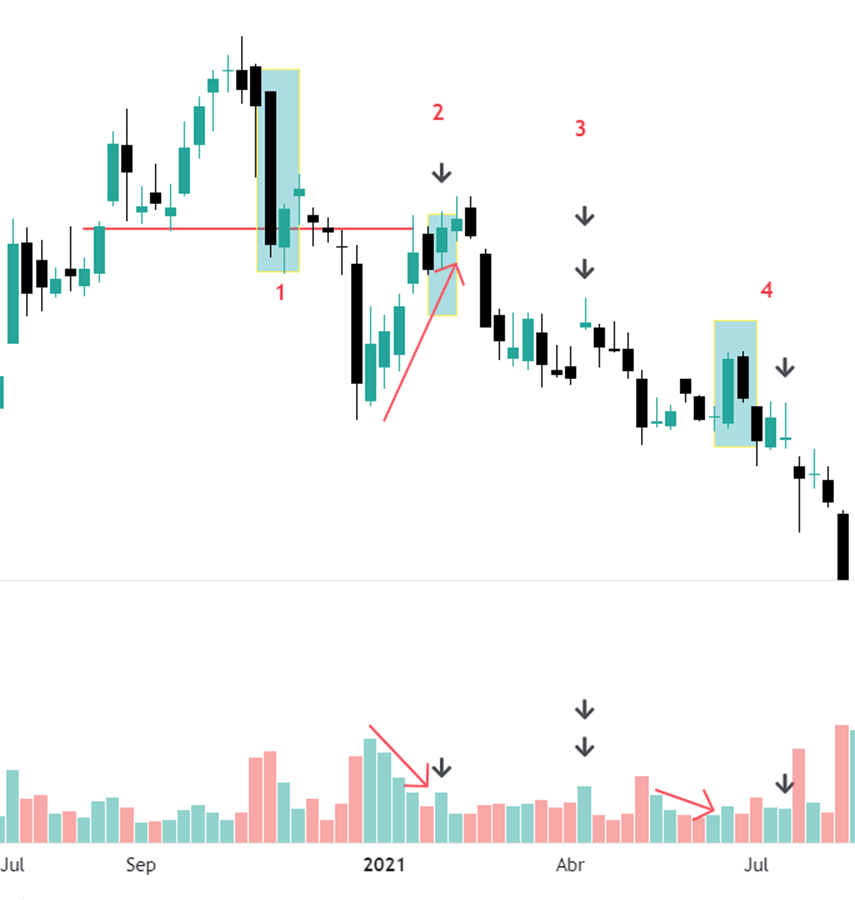

Na imagem anterior vemos como na zona de máximos tivemos uma mudança na estrutura do preço. Até o momento, ele sempre se moveu com máximos e mínimos crescentes. Repentinamente temos uma mudança, há um mínimo decrescente (zona 1).

Na zona 1 aparecem várias barras baixistas com grande volume e deslocamento, o dinheiro profissional é baixista, isso é demonstrado com o deslocamento das barras e com a quebra do suporte que gera a mudança de estrutura.

Uma vez rompido o suporte o preço volta a subir (ponto 2) e o faz sem volume, o dinheiro profissional não apoia essa subida. Na parte alta dessa subida aparece um UT (engano altista) depois do qual o preço volta a cair. Reparem como nesse engano altista, o volume é muito baixo (menor que as duas barras anteriores). Isso mesmo volta a ocorrer no ponto 3. O dinheiro profissional é claramente baixista.

No ponto 4 temos a combinação explicada anteriormente, UT e Nd. A melhor entrada em um movimento baixista. O preço continuou caindo até que apareceu volume. O preço tem inércia, se está caindo o normal é que continue caindo até que apareça um volume extraordinário que pare a queda. Este volume SÓ pode ser realizado pelo dinheiro profissional.

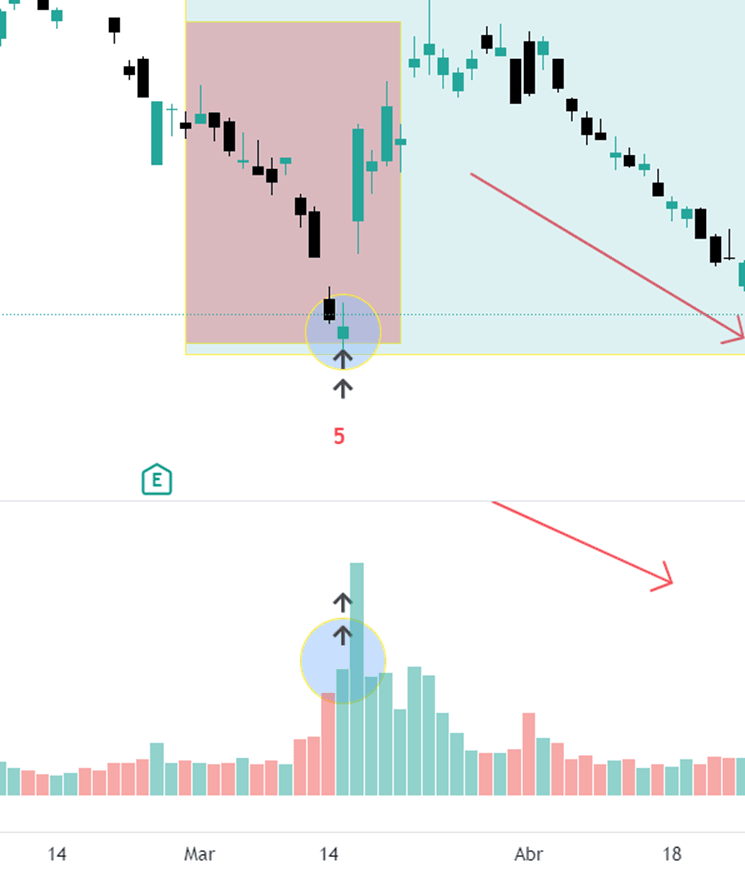

Se olharmos a imagem seguinte vemos que isso é o que ocorreu no ponto 5. A entrada de um volume extraordinário mudou o comportamento do preço, de baixista para lateral. O dinheiro profissional havia parado a queda.

É muito interessante baixar para o gráfico diário e ver como a parada do preço foi realizada. Na imagem a seguir, eu marco com uma seta dupla uma barra baixista muito pequena com um volume muito alto. Embora a barra seguinte tenha mais volume, esse volume era, até a data, o maior volume da história da BABA. O corpo da barra é muito estreito e seu volume é enorme… acabaram de aparecer profissionais e não querem continuar caindo, estão comprando tudo o que os minoristas assustados estão vendendo.

Se voltarmos ao gráfico semanal vemos que essa barra gerou uma lateralização do preço que só foi rompida no ponto 6 onde temos um SO seguido de sem supply (falsa baixa e verificação profissional). Depois do ponto 6 o preço foi para a parte alta do lateral.

Deixe-me terminar este artigo mostrando onde está o preço. Está novamente na parte baixa do lateral e voltamos a ter um volume muito elevado. Rompimento ou SO? Não sabemos, devemos deixar que apareçam mais algumas barras. Se aparecer uma diminuição do volume em movimentos de baixa, deveríamos pensar em longos. Se, por outro lado, o volume desaparecer nos movimentos de alta, deveríamos pensar em curtos. A única coisa que sabemos é que o dinheiro profissional está ativo… algo vai acontecer.