Trading de Futuros

Mini dólar e índice: estratégias básicas para investir

Os mini contratos de dólar (WDO) e mini índice (WIN) estão entre os instrumentos mais acessíveis e populares para quem deseja operar no mercado futuro da B3. Vamos explorar estratégias básicas para investir nesses ativos no curto prazo, com foco em técnicas de análise técnica, exemplos práticos de entradas e saídas, e as principais ferramentas utilizadas por traders iniciantes e intermediários.

Assim como em qualquer operação de day trade, os mini contratos oferecem grandes oportunidades de ganho, mas também envolvem riscos que precisam ser gerenciados com disciplina e conhecimento.

Estratégias para mini contratos de curto prazo

As estratégias de curto prazo são as mais comuns ao operar com mini contratos, pois permitem que o investidor aproveite movimentos rápidos do mercado. Aqui vamos detalhar três das principais abordagens para mini contratos: scalping, day trading e swing trading básico.

👉 Diferenças entre Day Trading e Swing Trading

Scalping: Operações rápidas e pequenas

O scalping é uma estratégia onde o objetivo é capturar pequenas variações de preço em um curto espaço de tempo. Essa estratégia exige alta liquidez e rapidez na execução, o que torna os mini contratos ideais para esse tipo de operação. O trader realiza muitas operações durante o dia, buscando lucros pequenos a cada entrada.

- Objetivo: Capturar pequenos movimentos de preço.

- Duração das operações: Minutos ou até segundos.

- Exigências: Mercado muito líquido e spreads baixos.

- Risco: Alto, pois o trader depende de muitas operações para gerar lucro, e cada erro pode afetar significativamente o saldo.

Day Trading: Aproveitar as tendências do dia

No day trading, as posições são abertas e fechadas no mesmo dia, aproveitando as tendências do mercado. Este tipo de operação exige que o trader tenha um bom domínio da análise técnica para identificar os momentos de entrada e saída, além de um controle rígido de riscos.

- Objetivo: Aproveitar movimentos intradiários mais significativos.

- Duração das operações: Horas, normalmente até o fechamento do mercado.

- Exigências: Boa leitura das tendências e acompanhamento constante do mercado.

- Risco: Médio, já que o trader pode estar exposto a movimentos rápidos, mas pode tomar ações para proteger o capital.

Swing Trading Básico: Manter posições por alguns dias

O swing trading envolve manter uma posição por mais de um dia, tentando capturar tendências maiores. Embora o mini contrato seja ideal para operações de curto prazo, muitos traders de swing também utilizam essas ferramentas, aproveitando movimentos mais amplos do mercado.

- Risco: Menor do que no scalping, pois as operações são menos frequentes, mas ainda exige vigilância constante.

- Objetivo: Aproveitar tendências que duram de dias a semanas.

- Duração das operações: Dias ou até semanas.

- Exigências: Análise técnica mais detalhada, incluindo padrões de preço mais complexos.

Técnicas de análise técnica para mini contratos

No trading de mini contratos, a análise técnica é a principal ferramenta para tomar decisões rápidas. Como, em prazos curtos, as notícias e fundamentos têm um efeito menos previsível, a operação intradia se baseia claramente na análise técnica e na ação do preço, deixando a análise fundamental em segundo plano. Isso significa estudar os gráficos de preços em tempo real para identificar padrões, níveis chave e indicadores que orientem nossas entradas e saídas.

👉 Diferença entre Análise Técnica e Análise Fundamental

Algumas das técnicas de análise técnica mais usadas com mini contratos incluem:

- Suportes e resistências: Identificar níveis de preço onde o mercado já parou anteriormente. Esses níveis servem para planejar entradas (por exemplo, comprar perto do suporte onde o preço "rebota") ou saídas (vender antes da resistência, onde o avanço pode parar). Eles são a base de muitas estratégias, seja de faixa ou de rompimento.

- Tendências e médias móveis: Determinar se o mercado está em tendência de alta, baixa ou lateral. Ferramentas como as médias móveis ajudam a suavizar o preço e indicar a direção predominante. Por exemplo, se o preço do mini contrato estiver acima de sua média móvel de 50 períodos, isso indica uma possível tendência de alta. Cruzamentos de médias (ex: média curta cruza acima da média longa) também podem sinalizar compra/venda.

- Indicadores osciladores: Ferramentas como o Índice de Força Relativa (RSI) ou o MACD permitem medir o momentum e possível sobrecompra/sobrevenda. Um RSI muito alto pode indicar que o mini dólar está "sobrecomprado" e pronto para corrigir, enquanto um RSI baixo sugere sobrevenda e possível recuperação de alta. Combinar essas sinais com a estrutura de preços aumenta sua eficácia.

- Volume e fluxo de ordens: O volume negociado a cada movimento também é um dado técnico importante. Uma alta do mini índice com volume crescente confirma o interesse comprador, enquanto subidas com volume fraco podem não ser confiáveis. Traders mais avançados analisam o fluxo de ordens ou utilizam ferramentas como o Volume Profile para ver onde as transações se concentram, mas esses métodos exigem mais experiência.

- Padrões de velas e figuras chartistas: A leitura das velas japonesas oferece sinais visuais úteis. Padrões como doji, engolfando de alta/baixa, martelos, etc., podem antecipar reversões de curto prazo no mini contrato. Além disso, figuras clássicas de análise chartista (como o duplo topo, triângulos, canais) também aparecem em gráficos intradia de mini dólar e mini índice, oferecendo contextos operacionais (ex: um triângulo rompendo em determinada direção gera entrada, um duplo topo sugere reversão para baixo, etc.).

Em resumo, existe uma grande variedade de indicadores técnicos e abordagens disponíveis. Muitos traders combinam vários deles para obter confirmações. Por exemplo, é comum usar pontos pivôs diários para estimar suportes/resistências intradia, acompanhados de indicadores como médias móveis, RSI, MACD, retrocessos de Fibonacci, Bandas de Bollinger, etc.

O importante é não sobrecarregar o gráfico: uma estratégia simples, mas bem compreendida, costuma ser mais eficaz do que encher a tela com indicadores contraditórios. Cada operador deve testar e escolher as ferramentas com as quais se sente mais confortável, sempre lembrando que nenhuma técnica garante resultados e que a gestão de risco é parte integrante da análise (por exemplo, sempre colocar um stop loss definido antes de entrar).

Exemplos práticos de entradas e saídas no mercado

A seguir, ilustramos dois exemplos simplificados de estratégias em mini contratos, um em um cenário de rompimento tendencial (aplicável ao mini índice) e outro em um cenário de faixa lateral (aplicável ao mini dólar). Estes exemplos são educativos e não constituem recomendações, mas ajudam a visualizar como aplicar as técnicas discutidas.

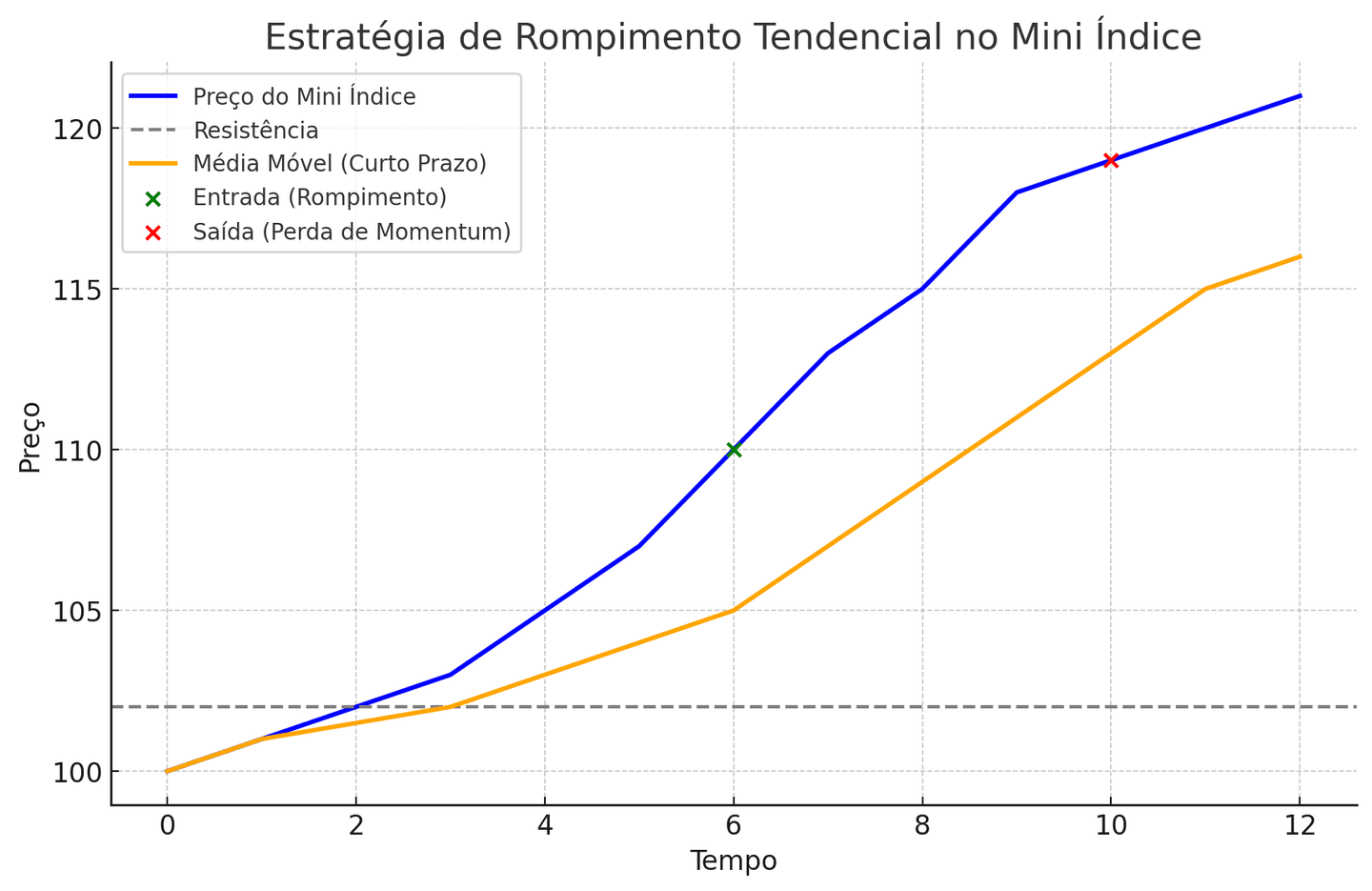

Exemplo 1: Estratégia de rompimento tendencial. Neste gráfico hipotético, o mini índice estava consolidado abaixo de uma resistência ao redor de 102 (linha cinza pontilhada).

Ao romper essa zona com força (resistência rompida), o preço confirma uma mudança para uma tendência de alta. A entrada (seta verde) ocorre quando o preço fecha acima da resistência, já alinhado com a média móvel de curto prazo que começa a apontar para cima (linha laranja contínua vs. média móvel vermelha pontilhada).

Após a entrada, o mercado acelera a favor da posição longa. A gestão clássica envolve colocar um stop loss abaixo da antiga resistência, que agora atua como suporte, para limitar o risco. Conforme o preço avança alguns pontos a favor (zona acima de 110-115), é possível garantir lucros parciais ou mover o stop de proteção.

Finalmente, uma perda de momentum em 118-120 (o preço começa a desacelerar após vários máximos mais altos) sugere uma saída (seta vermelha), realizando lucros antes de uma possível correção. Essa estratégia aproveita o momentum pós rompimento, uma das formas mais básicas de trend trading intradia.

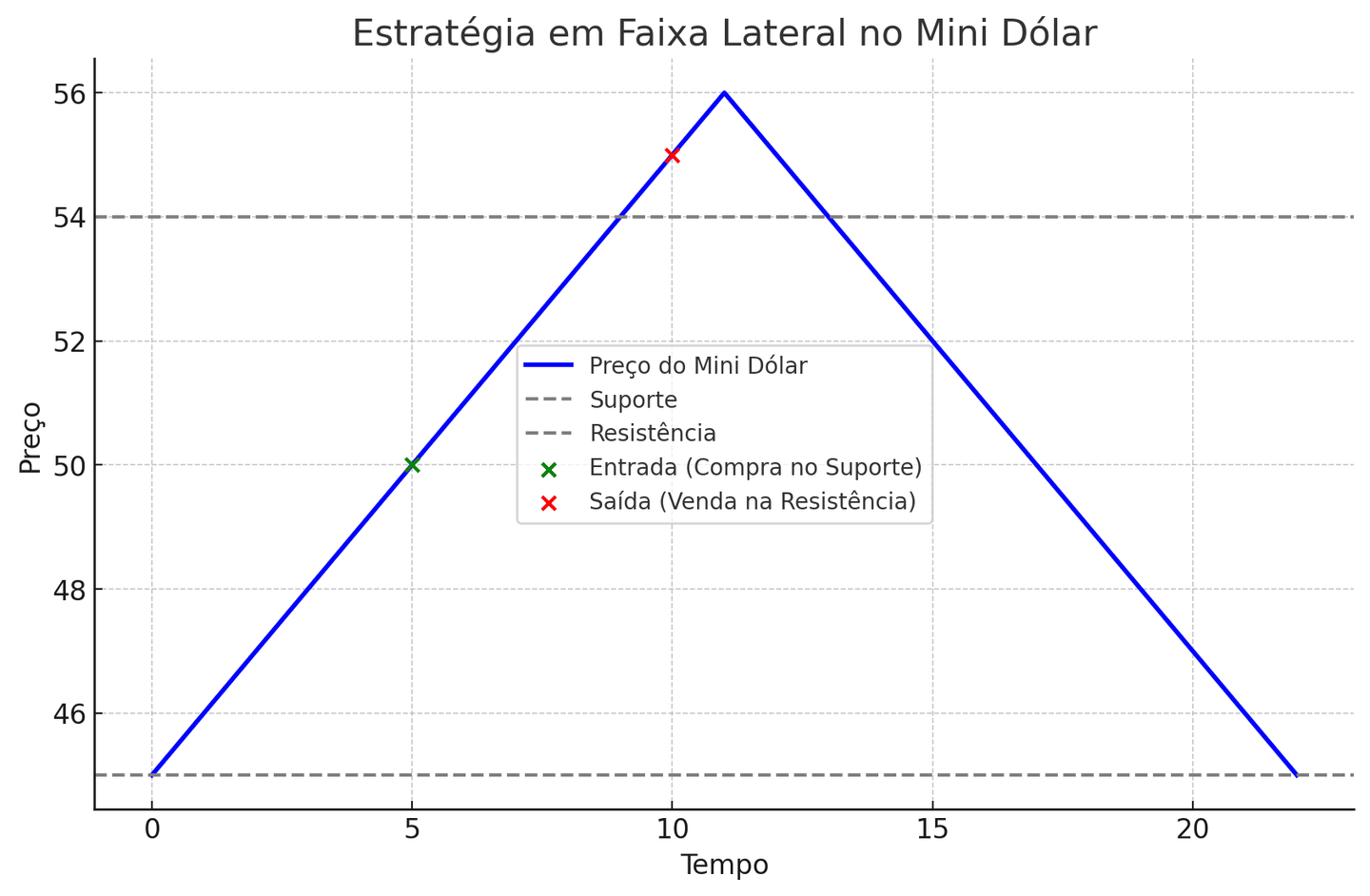

Exemplo 2: Estratégia em faixa lateral. Aqui vemos um caso simulado do mini dólar movendo-se em um canal horizontal.

O preço oscila entre aproximadamente 44-45 na parte inferior (suporte) e 54-55 na parte superior (resistência). Um trader de faixa esperaria o preço se aproximar do suporte para entrar comprado (seta verde), aproveitando os níveis baixos do canal.

No gráfico, a entrada ocorre quando a zona de ~45 se mantém como piso (várias velas tocam sem rompê-lo para baixo). O stop loss seria colocado logo abaixo do suporte, caso o canal rompa para baixo. Quando o preço sobe para 54-55, onde historicamente encontra resistência, o trader pode planejar a saída vendendo sua posição longa (seta vermelha) antes de um possível retrocesso.

Dessa forma, ele captura a alta dentro do canal. Operar faixas exige disciplina para respeitar os níveis: comprar só perto do suporte e não se deixar levar se o preço subir (vender na resistência mesmo que haja desejo de mais, pois geralmente o preço recua).

Também é necessário agir rápido se o canal for rompido (executando o stop loss caso o suporte ceda, em vez de manter a posição perdedora). Muitos iniciantes preferem faixas porque oferecem pontos de referência claros, mas devem estar atentos a falsos rompimentos.

Ambos os exemplos demonstram a importância de ter um plano predefinido de entrada/saída. No mercado real, além disso, é preciso considerar o slippage (execuções a um preço pior do que o esperado em movimentos rápidos) e controlar as emoções. É fundamental sempre combinar os sinais técnicos com uma gestão de risco eficaz para proteger o capital.

Ferramentas e recursos para operar com mini contratos

Operar com sucesso nos mini contratos exige o uso de boas ferramentas e preparação adequada. A seguir, mencionamos alguns recursos-chave para traders de mini dólar e mini índice:

- Plataformas de trading e dados em tempo real: É essencial contar com uma plataforma confiável para analisar gráficos e executar ordens. Muitas opções existem no mercado. TradingView, por exemplo, é uma plataforma de gráficos muito popular que permite visualizar gráficos interativos, aplicar indicadores técnicos personalizados e compartilhar ideias com a grande comunidade de traders. Já plataformas como MetaTrader 5 ou NinjaTrader são amplamente usadas para trading de futuros, oferecendo rapidez na execução e ferramentas profissionais (backtesting de estratégias, uso de trading algorítmico, etc.).

- Corretora e custos operacionais: Operar minicontratos exige uma corretora que ofereça acesso à bolsa correspondente (por exemplo, B3 no Brasil para WIN e WDO, CME para e-minis dos EUA, etc.). Ao selecionar a corretora, preste atenção às comissões e spreads. Em estratégias de curto prazo, custos elevados podem consumir boa parte dos lucros.

- Recursos educacionais e de prática: Se você é iniciante, a educação é sua melhor aliada. Existem muitos recursos disponíveis: a própria B3 oferece cursos online gratuitos sobre derivados e day trade, além de comunidades, fóruns e canais educativos no YouTube sobre mini contratos.

- Disciplina e psicologia: Embora não seja uma ferramenta tangível, a gestão emocional é um recurso chave.

Aproveitar os mini contratos como o mini dólar e mini índice exige combinar conhecimento, estratégia e ferramentas. Esses instrumentos oferecem uma entrada acessível em mercados de futuros com pouco capital, mas trazem riscos elevados se não forem operados com cautela.

Um bom preparo em análise técnica, aliado a práticas disciplinadas de gestão de risco, permitirá que investidores iniciantes ou intermediários aproveitem as oportunidades de curto prazo oferecidas pelos mini contratos, ao mesmo tempo que se protejam contra movimentos adversos.