ETFs

ETFs de réplica física e sintética: como funcionam e em que se diferenciam?

Se você está avaliando investir em ETFs a partir do Brasil, você vai se deparar com um dilema comum: optar por um ETF de réplica física ou um de réplica sintética? Embora ambos busquem o mesmo seguir de perto o desempenho de um índice, a forma como o fazem é muito diferente.

Antes de entrar em detalhes, se você ainda não sabe o que é um ETF ou como escolher o mais adequado de acordo com seu perfil, dê uma olhada em nossos guias onde explicamos passo a passo.

O que é um ETF de réplica física e como funciona?

Os ETFs de réplica física buscam reproduzir o comportamento de um índice de ações comprando total ou parcialmente os ativos que o compõem. Ou seja, a gestora adquire diretamente as ações ou títulos que fazem parte do índice que pretende seguir.

No Brasil, esse tipo de ETFs costuma ser a opção preferida por quem busca transparência e menor risco estrutural. Em geral, há três abordagens, embora a mais comum seja a seguinte:

Réplica completa: quando o ETF copia todo o índice

A réplica física completa implica que o fundo compra todos os valores do índice com o mesmo peso proporcional. Por exemplo, se um ETF busca replicar o S&P 500, sua carteira incluirá as mesmas 500 ações, com os mesmos percentuais de ponderação que o índice original.

Esse método faz sentido quando se trata de índices com:

- Alta liquidez (é fácil comprar e vender os ativos)

- Muita profundidade de mercado (há volume suficiente para não mover o preço)

- Poucas ações na composição (o que facilita replicá-lo de forma exata)

Exemplos clássicos onde isso se aplica bem são o VOO ou o SPY, que seguem o S&P 500 nos Estados Unidos. Todos os ativos são extremamente líquidos e são negociados em um dos maiores e mais eficientes mercados do mundo.

Como compensam os custos operacionais?

Replicar um índice a 100% pode implicar custos elevados de administração. Por isso, muitos ETFs utilizam o mecanismo de empréstimo de valores mobiliários: emprestam temporariamente algumas ações de sua carteira em troca de uma comissão, reduzindo assim o custo total do fundo.

👉 Quais são os custos de um ETF

Exemplo iShares Core S&P 500 UCITS ETF USD (Acc)

Este ETF é um dos mais populares entre os investidores brasileiros que buscam exposição ao mercado americano:

- ISIN: IE00B5BMR087

- Ticker: SXR8

- TER (Total Expense Ratio): 0.07% anual

Onde investe?

O ETF tem maior peso no setor tecnológico com 30.66%, seguido pelo financeiro com 14.08% e o consumo discricionário com 11.43%.

| APPLE INC | 6,96 | ||

| MICROSOFT CORP | 6,02 | ||

| NVIDIA CORP | 5,75 | ||

| AMAZON COM INC | 4,37 | ||

| META PLATFORMS INC CLASS A | 2,39 | ||

| ALPHABET INC CLASS A | 2,33 | ||

| TESLA INC | 2,21 | ||

| BROADCOM INC | 2,01 | ||

| ALPHABET INC CLASS C | 1,96 | ||

| BERKSHIRE HATHAWAY INC CLASS B | 1,68 | ||

| Total do portfólio | 36,15 |

| Empresa | Peso no portfólio (%) |

|---|---|

| APPLE INC | 6,96 |

| MICROSOFT CORP | 6,02 |

| NVIDIA CORP | 5,75 |

| AMAZON COM INC | 4,37 |

| META PLATFORMS INC CLASS A | 2,39 |

| ALPHABET INC CLASS A | 2,33 |

| TESLA INC | 2,21 |

| BROADCOM INC | 2,01 |

| ALPHABET INC CLASS C | 1,96 |

| BERKSHIRE HATHAWAY INC CLASS B | 1,68 |

| Total do portfólio | 36,15 |

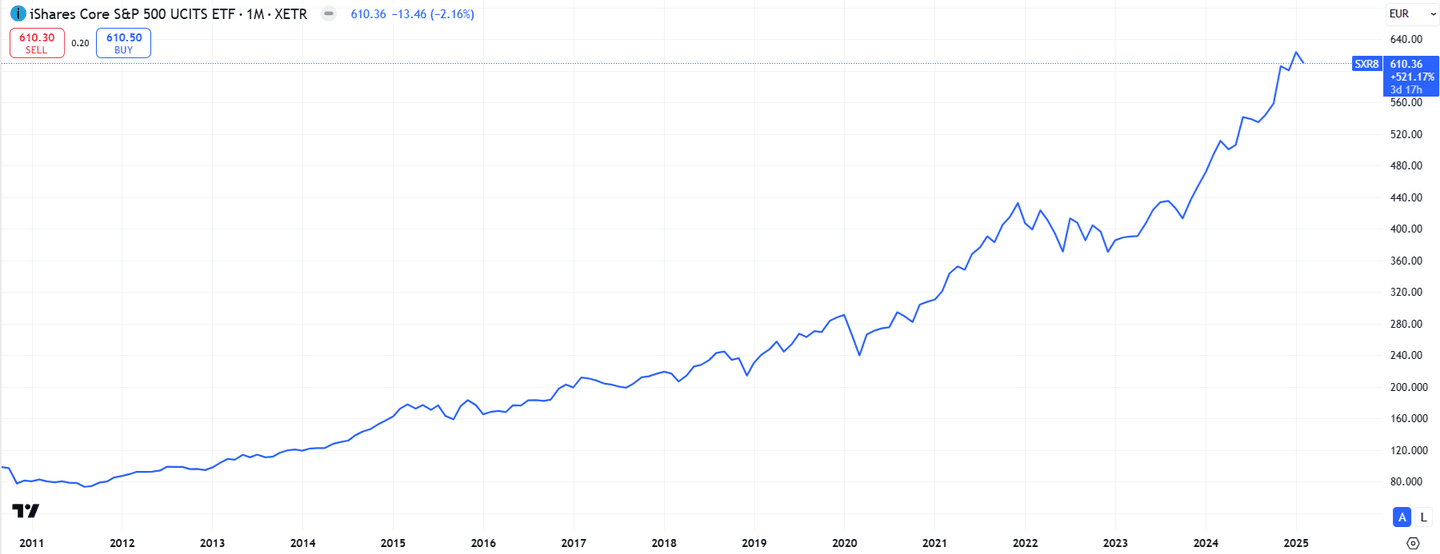

E sua rentabilidade?

Este foi o desempenho histórico do iShares Core S&P 500 UCITS ETF USD (Acc):

👉 Como Avaliar o Desempenho de um ETF na Prática

| Período | Rentabilidade | ||

| 1 ano | 23.66% | ||

| 3 anos | 55.32% | ||

| 5 anos | 105.38% |

| Período | Rentabilidade |

|---|---|

| 1 ano | 23.66% |

| 3 anos | 55.32% |

| 5 anos | 105.38% |

Desde seu lançamento em maio de 2010, teve um desempenho sólido. Em 24 de fevereiro de 2025, apresenta um rendimento anualizado de 15,09% em 3 anos e 15,15% em 5 anos, com mais de 115 bilhões de USD em ativos sob gestão.

Definitivamente. Este ETF é ideal para estratégias indexadas passivas, tem baixo spread e não envolve riscos de contraparte como os ETFs sintéticos. No entanto, por estar denominado em dólares, o câmbio pode jogar a favor ou contra no curto e médio prazo. Mas se o seu objetivo é longo prazo, e você está buscando uma exposição diversificada ao mercado americano, continua sendo uma das melhores alternativas disponíveis.

Réplica por amostragem e otimização: quando são usadas e quais vantagens têm?

Quando um índice tem muitos ativos ou inclui instrumentos com baixa liquidez, replicá-lo completamente torna-se complicado e caro. Nesses casos, os gestores recorrem a técnicas como a réplica por amostragem ou a otimização, que permitem seguir o índice de forma mais eficiente sem ter que comprar cada um de seus componentes.

Réplica por amostragem

A réplica por amostragem consiste em construir uma carteira representativa do índice, selecionando apenas os ativos necessários para que o ETF siga seu comportamento de forma aproximada.

Este método busca economizar custos operacionais, como o spread entre compra e venda, as comissões ou o impacto de operar em mercados pouco líquidos ou com baixa profundidade.

Uma variante muito usada é a réplica por amostragem estratificada, que consiste em dividir o índice por setores, tamanhos de empresa, múltiplos (como o PER) ou outros fatores. Em seguida, escolhem-se os ativos mais representativos dentro de cada grupo. Esta amostragem pode ser feita:

- A critério do gestor (baseado em experiência ou julgamento qualitativo)

- De forma quantitativa, através de modelos matemáticos

Agora bem, este enfoque tem uma desvantagem: a carteira construída pode não refletir adequadamente a diversidade do índice, especialmente em condições de mercado muito voláteis. Também existe o risco de erros de representação ou vieses que afetam o desempenho.

Réplica por otimização

Neste caso, são utilizados modelos estatísticos avançados (geralmente executados por algoritmos) para identificar correlações entre os ativos do índice, seus fatores comuns e outras variáveis. O objetivo é construir uma carteira que maximize a eficiência e, em alguns casos, até mesmo melhore o desempenho em relação ao índice.

Esta técnica vai além da simples amostragem: não busca apenas reduzir custos, mas também otimizar o tracking error e gerar uma réplica mais robusta diante de mudanças no mercado.

Quando essas técnicas são usadas?

Ambos os métodos são empregados principalmente quando o índice:

- Tem uma quantidade muito alta de ativos

- Inclui instrumentos com pouca liquidez

- Opera em mercados pouco profundos (como pode ser o caso de algumas regiões emergentes)

Um exemplo típico é o índice Bloomberg Barclays Global Aggregate, composto por mais de 26.000 instrumentos de dívida. Replicá-lo um a um seria inviável e excessivamente caro. Por isso, os ETFs que seguem este índice optam por técnicas de amostragem estratificada, selecionando apenas uma fração bem representativa.

Como você pode imaginar, replicar 26 mil títulos em uma única carteira seria um pesadelo operacional. E embora o tracking error possa ser um pouco maior, o benefício em eficiência e custos justifica a decisão.

Prós e contras de ETFs de réplica física

Prós

- Possui fisicamente os subjacentes.

- Menor risco de contraparte.

- Não usam Derivativos financeiros.

Contras

- Maiores custos operacionais internos.

- Maior erro de rastreamento.

- Não pode seguir alguns ativos

O que é um ETF de réplica sintética e quando é conveniente usá-lo?

Ao contrário dos ETFs tradicionais que compram diretamente os ativos que compõem um índice, os ETFs de réplica sintética utilizam derivativos financeiros para replicar o comportamento desse índice. São instrumentos um pouco mais complexos, mas muito úteis em certas estratégias.

A chave está no uso de swaps, que são contratos de troca entre o emissor do ETF e uma contraparte, normalmente um banco de investimento. Nesse contrato, o banco se compromete a pagar ao ETF o rendimento do índice de referência, antes de comissões e custos.

Em outras palavras, o ETF não compra as ações ou títulos do índice, mas acorda receber o mesmo rendimento através de um derivativo. Isso transfere o risco do erro de rastreamento para a contraparte, que é quem se encarrega de seguir o índice.

👉 ETFs, ETCs e ETNs: Como Funcionam e Suas Diferenças

Quando é conveniente usar ETFs sintéticos?

Esse tipo de réplica é especialmente útil quando se trata de índices:

- Muito amplos ou pouco líquidos

- Que incluem ativos difíceis ou caros de negociar diretamente

- Ou que estão em mercados inacessíveis a partir do Brasil com métodos tradicionais

Alguns exemplos típicos onde se usa réplica sintética:

- Mercados emergentes ou fronteira

- Índices de volatilidade

- ETFs temáticos muito nicho

- ETFs de matérias-primas, moedas ou alavancados/inversos

Graças a este enfoque, os emissores podem oferecer produtos com custos operacionais mais baixos, mantendo a exposição desejada para o investidor.

O principal risco adicional que os ETFs sintéticos têm é o risco de contraparte. Ou seja, se o banco com o qual o contrato foi assinado não cumprir, o ETF pode não receber o rendimento acordado.

Agora bem, há mecanismos para reduzir este risco. Um deles é o uso de colateral, algo semelhante ao que é usado nos ETFs físicos que emprestam valores. Nesses casos, quem toma emprestado deve deixar uma garantia (como títulos de alta qualidade de crédito) que cubra e até mesmo supere o valor do ativo emprestado. Essa garantia é atualizada a valor de mercado e é custodiada de forma independente.

👉 Introdução aos Swaps: Definição, tipos e exemplos

Tipos de swaps em ETFs sintéticos: financiados ou não financiados?

Dentro dos ETFs de réplica sintética, existem duas formas principais de estruturar o acordo com a contraparte: mediante um swap financiado ou um swap não financiado. Ambas buscam oferecer ao investidor o rendimento do índice, mas o manejo do dinheiro e o risco de contraparte é distinto em cada caso.

O que é um swap financiado?

Neste modelo, o emissor do ETF entrega à contraparte (geralmente um banco) os fundos que recebe ao criar novas participações do ETF. Em troca, essa contraparte se compromete a pagar o rendimento do índice, antes de descontar comissões.

Para mitigar riscos, a contraparte deposita um colateral ou garantia com um custodiante independente. Esse colateral pode incluir diferentes tipos de ativos (títulos, ações, etc.) e deve estar:

- Diversificado

- Avaliado diariamente a preço de mercado

- Acima do valor do ativo que garante (por exemplo, 102%)

Esse modelo é conhecido como ETF com financiamento.

O que é um swap não financiado?

Aqui também se entrega o dinheiro das novas participações à contraparte, mas o esquema funciona um pouco diferente. Neste caso, o emissor do ETF constrói ou adquire o que se chama de uma cesta substitutiva de ativos. Essa cesta:

- Pode ser composta por qualquer combinação de ativos (não necessariamente os do índice)

- É guardada com um custodiante independente

- Gera um rendimento que o emissor do ETF entrega à contraparte do swap

Em troca, a contraparte devolve o rendimento do índice acordado.

Neste modelo, também se usa colateral para proteger a operação. A diferença é que o ETF não depende completamente do swap para construir sua carteira, mas possui ativos físicos que também respaldam o instrumento. Isso é conhecido como ETF sem financiamento.

O que diz a regulamentação UCITS?

A normativa europeia UCITS, estabelece limites claros para proteger o investidor em réplicas sintéticas. Entre eles:

- Uma única contraparte não pode representar mais de 10% dos ativos do fundo

- O colateral deve estar diversificado e atualizado diariamente

- Devem ser aplicados “resets” diários, ou seja, os termos do swap são recalculados e ajustados a cada dia

Essas medidas buscam reduzir o risco de contraparte, algo especialmente importante em mercados com instrumentos complexos ou difíceis de acessar a partir da América Latina.

Exemplo Xtrackers S&P 500 Swap UCITS ETF 1D

O Xtrackers S&P 500 Swap UCITS ETF replica o índice SP500 que segue as quinhentas empresas de maior capitalização de mercado dos EUA.

- ISIN: LU2009147757

- Ticker: XSXD

- TER: 0,55 % anual

Acessamos as informações deste produto e encontramos o seguinte.

| Política de investimento | Réplica Indireta (Swap) | ||

| Estrutura da carteira | Cesta Substitutiva + Swap (permuta) |

| Categoria | Detalhes |

|---|---|

| Política de investimento | Réplica Indireta (Swap) |

| Estrutura da carteira | Cesta Substitutiva + Swap (permuta) |

Este ETF funciona da seguinte maneira: entra em um contrato de swap com várias contrapartes, como Barclays, J.P. Morgan e Morgan Stanley (segundo seu prospecto). Se a rentabilidade da carteira substitutiva do ETF for menor que a do índice que replica, neste caso o S&P 500, o ETF deverá pagar a diferença às contrapartes.

Por outro lado, se a rentabilidade do índice for menor que a da carteira substitutiva do ETF, então as contrapartes terão que pagar essa diferença ao ETF.

Exposição do ETF

Se compararmos a carteira do índice e a carteira do ETF, vemos que há diferenças na composição, e também com o ETF que analisei anteriormente da iShares e que segue o S&P 500 com réplica física.

Carteira do índice S&P 500

| Tecnologia da Informação | 31,29 | ||

| Financeiro | 14,09 | ||

| Cuidados com a Saúde | 10,59 | ||

| Consumo Discricionário | 10,56 | ||

| Comunicação | 9,57 | ||

| Industriais | 8,13 | ||

| Bens de Consumo Básico | 5,77 | ||

| Energia | 3,27 | ||

| Serviços Públicos | 2,40 | ||

| Imobiliário | 2,14 | ||

| Materiais | 1,96 | ||

| Caixa e/ou Derivativos | 0,24 |

| Setor | % do valor de mercado |

|---|---|

| Tecnologia da Informação | 31,29 |

| Financeiro | 14,09 |

| Cuidados com a Saúde | 10,59 |

| Consumo Discricionário | 10,56 |

| Comunicação | 9,57 |

| Industriais | 8,13 |

| Bens de Consumo Básico | 5,77 |

| Energia | 3,27 |

| Serviços Públicos | 2,40 |

| Imobiliário | 2,14 |

| Materiais | 1,96 |

| Caixa e/ou Derivativos | 0,24 |

| AAPL | APPLE INC | Tecnologia da Informação | Ações | 43.857.499.035,70 | 7,35 | ||||||

| NVDA | NVIDIA CORP | Tecnologia da Informação | Ações | 37.524.475.443,20 | 6,29 | ||||||

| MSFT | MICROSOFT CORP | Tecnologia da Informação | Ações | 35.269.122.836,00 | 5,91 | ||||||

| AMZN | AMAZON COM INC | Consumo Discricionário | Ações | 23.373.674.723,41 | 3,92 | ||||||

| META | META PLATFORMS INC CLASS A | Comunicação | Ações | 17.102.400.883,95 | 2,87 | ||||||

| GOOGL | ALPHABET INC CLASS A | Comunicação | Ações | 12.297.997.802,25 | 2,06 | ||||||

| AVGO | BROADCOM INC | Tecnologia da Informação | Ações | 11.403.205.362,87 | 1,91 | ||||||

| TSLA | TESLA INC | Consumo Discricionário | Ações | 10.883.831.316,81 | 1,82 | ||||||

| BRK/B | BERKSHIRE HATHAWAY INC CLASS B | Financeiro | Ações | 10.727.179.156,98 | 1,80 | ||||||

| GOOG | ALPHABET INC CLASS C | Comunicação | Ações | 10.125.375.541,60 | 1,70 |

| AAPL | APPLE INC | Tecnologia da Informação | Ações | 43.857.499.035,70 | 7,35 | ||||||

| NVDA | NVIDIA CORP | Tecnologia da Informação | Ações | 37.524.475.443,20 | 6,29 | ||||||

| MSFT | MICROSOFT CORP | Tecnologia da Informação | Ações | 35.269.122.836,00 | 5,91 | ||||||

| AMZN | AMAZON COM INC | Consumo Discricionário | Ações | 23.373.674.723,41 | 3,92 | ||||||

| META | META PLATFORMS INC CLASS A | Comunicação | Ações | 17.102.400.883,95 | 2,87 | ||||||

| GOOGL | ALPHABET INC CLASS A | Comunicação | Ações | 12.297.997.802,25 | 2,06 | ||||||

| AVGO | BROADCOM INC | Tecnologia da Informação | Ações | 11.403.205.362,87 | 1,91 | ||||||

| TSLA | TESLA INC | Consumo Discricionário | Ações | 10.883.831.316,81 | 1,82 | ||||||

| BRK/B | BERKSHIRE HATHAWAY INC CLASS B | Financeiro | Ações | 10.727.179.156,98 | 1,80 | ||||||

| GOOG | ALPHABET INC CLASS C | Comunicação | Ações | 10.125.375.541,60 | 1,70 |

Carteira da cesta substitutiva

A primeira diferença é que a exposição aos EUA é de 81,87% vs 99% do S&P 500.

| Estados Unidos | 81,87 % | ||

| Suíça | 3,51 % | ||

| Japão | 2,93 % | ||

| Noruega | 1,83 % | ||

| Israel | 1,62 % | ||

| Países Baixos | 1,55 % | ||

| Dinamarca | 1,54 % | ||

| Alemanha | 1,03 % | ||

| Reino Unido | 1,02 % | ||

| Outros | 3,10 % |

| País | Peso (%) |

|---|---|

| Estados Unidos | 81,87 % |

| Suíça | 3,51 % |

| Japão | 2,93 % |

| Noruega | 1,83 % |

| Israel | 1,62 % |

| Países Baixos | 1,55 % |

| Dinamarca | 1,54 % |

| Alemanha | 1,03 % |

| Reino Unido | 1,02 % |

| Outros | 3,10 % |

Aqui está o desdobramento setorial:

| Tecnologia da Informação | 27,68 % | ||

| Finanças | 16,16 % | ||

| Consumo Discricionário | 13,45 % | ||

| Saúde | 12,83 % | ||

| Serviços de Comunicação | 10,39 % | ||

| Industrial | 7,83 % | ||

| Imóveis | 3,09 % | ||

| Bens de Consumo Essencial | 3,05 % | ||

| Energia | 2,83 % | ||

| Outros | 2,68 % |

| Setor | Peso (%) |

|---|---|

| Tecnologia da Informação | 27,68 % |

| Finanças | 16,16 % |

| Consumo Discricionário | 13,45 % |

| Saúde | 12,83 % |

| Serviços de Comunicação | 10,39 % |

| Industrial | 7,83 % |

| Imóveis | 3,09 % |

| Bens de Consumo Essencial | 3,05 % |

| Energia | 2,83 % |

| Outros | 2,68 % |

E aqui estão as principais posições que também diferem do índice S&P 500 e do ETF de réplica física:

| US67066G1040 | NVIDIA CORP | 6,943 % | |||

| US0231351067 | AMAZON COM INC | 5,325 % | |||

| US0378331005 | APPLE INC | 4,945 % | |||

| US88160R1014 | TESLA INC | 3,535 % | |||

| US02079K3059 | ALPHABET INC CLASS A | 3,106 % | |||

| US0846707026 | BERKSHIRE HATHAWAY INC CLASS B | 2,913 % | |||

| US5324571083 | ELI LILLY | 2,682 % | |||

| US30303M1027 | META PLATFORMS INC CLASS A | 1,822 % | |||

| US46625H1005 | JPMORGAN CHASE | 1,691 % | |||

| US81762P1021 | SERVICENOW INC | 1,627 % |

| ISIN | Empresa | Ponderação (%) |

|---|---|---|

| US67066G1040 | NVIDIA CORP | 6,943 % |

| US0231351067 | AMAZON COM INC | 5,325 % |

| US0378331005 | APPLE INC | 4,945 % |

| US88160R1014 | TESLA INC | 3,535 % |

| US02079K3059 | ALPHABET INC CLASS A | 3,106 % |

| US0846707026 | BERKSHIRE HATHAWAY INC CLASS B | 2,913 % |

| US5324571083 | ELI LILLY | 2,682 % |

| US30303M1027 | META PLATFORMS INC CLASS A | 1,822 % |

| US46625H1005 | JPMORGAN CHASE | 1,691 % |

| US81762P1021 | SERVICENOW INC | 1,627 % |

O Xtrackers S&P 500 Swap UCITS ETF tem a vantagem de reduzir o tracking error devido a menores custos operacionais, e essa diferença é vista a longo prazo. A diferença de dez pontos percentuais é significativa após quase 13 anos, mas é preciso ver em detalhe os retornos móveis para não termos surpresas desagradáveis. Se o fizermos, perceberemos que há bastante dispersão nos seus retornos móveis de diferentes intervalos de tempo, e isso indica algo que já repeti muitas vezes: o momento de entrada importa muito.

Se alguém tivesse entrado no final de 2011 e saído 5 anos depois, então o de réplica física estaria acima. Este é apenas um exemplo de que o momento de entrada faz a diferença.

Se estamos seguindo estratégias em que buscamos o melhor momento para entrar, e além disso nos sentimos confortáveis com os riscos extras, então um ETF sintético pode nos dar uma grande diferença em relação a um de réplica física. Mas se estamos usando indexação passiva ou qualquer outra estratégia que não precisa encontrar o melhor momento de entrada e além disso não queremos o risco extra de contraparte, então o de réplica física seria mais adequado.

Prós e contras dos ETFs de réplica sintética

Prós

- Menor Tracking Error: Réplica mais precisa do índice.

- Menores custos internos: Evitam comprar diretamente os ativos.

- Menores comissões: Estrutura mais eficiente em custos.

- Acesso a mercados complexos: Permite investir em índices difíceis de replicar.

- Diversificação eficiente: Maior variedade de ativos sem comprá-los fisicamente.

Contras

- Maior risco de contraparte: Dependem de terceiros para cumprir com os swaps.

- Uso de derivativos financeiros: Mais complexos e arriscados que os físicos.

- Não recomendáveis para longo prazo: Acumulam riscos com o tempo.

- Complexidade regulatória: Sujeitos a normativas mais rigorosas.

- Menor transparência: Difícil ver os ativos subjacentes exatos.

Que tipo de ETF me convém?

Depois de tudo o que revisamos, fica claro que não existe um tipo de réplica melhor que outro em termos absolutos. Tudo depende do mercado que você quer seguir, sua tolerância ao risco, sua estratégia de investimento e, sobretudo, do contexto operacional.

👉 Se você busca simplicidade, transparência e quer investir em índices líquidos e bem estabelecidos (como o S&P 500 ou o MSCI World), os ETFs de réplica física, seja completa ou por amostragem, costumam ser a opção mais direta.

👉 Por outro lado, se você está interessado em acessar mercados emergentes, commodities, estratégias alavancadas ou índices difíceis de replicar fisicamente, os ETFs sintéticos podem te dar essa exposição de forma mais eficiente… embora com um nível adicional de complexidade e risco de contraparte que você deve entender bem.

Isso sim: se você escolher um ETF sintético, revise como ele gerencia esse risco (se é um swap financiado ou não), que tipo de colateral oferece e se cumpre com normativas como UCITS, que são chave para proteger os investidores minoritários.

No final do dia, o importante não é apenas que tipo de ETF você escolhe, mas como você o incorpora ao seu portfólio e se faz sentido para seu horizonte de investimento, perfil de risco e metas financeiras.