Dividendos

Como escolher empresas que pagam dividendos?

Quando um investidor começa a criar sua carteira de investimento em dividendos surge a mesma dúvida: por onde começo? Diante da imensidão de empresas que distribuem dividendos em todo o mundo, o investidor iniciante na maioria das vezes começa com as empresas de seu país, porque são mais conhecidas, mas talvez não seja a melhor opção.

Neste artigo, mostro os passos necessários para fazer um primeiro filtro de ações que distribuem dividendos antes de se lançar a comprar ações.

Primeiro filtro: a tributação dos dividendos

Na hora de começar a criar uma carteira de investimento em dividendos é a última coisa que o investidor leva em conta, mas a tributação é um potente filtro de ações de dividendos.

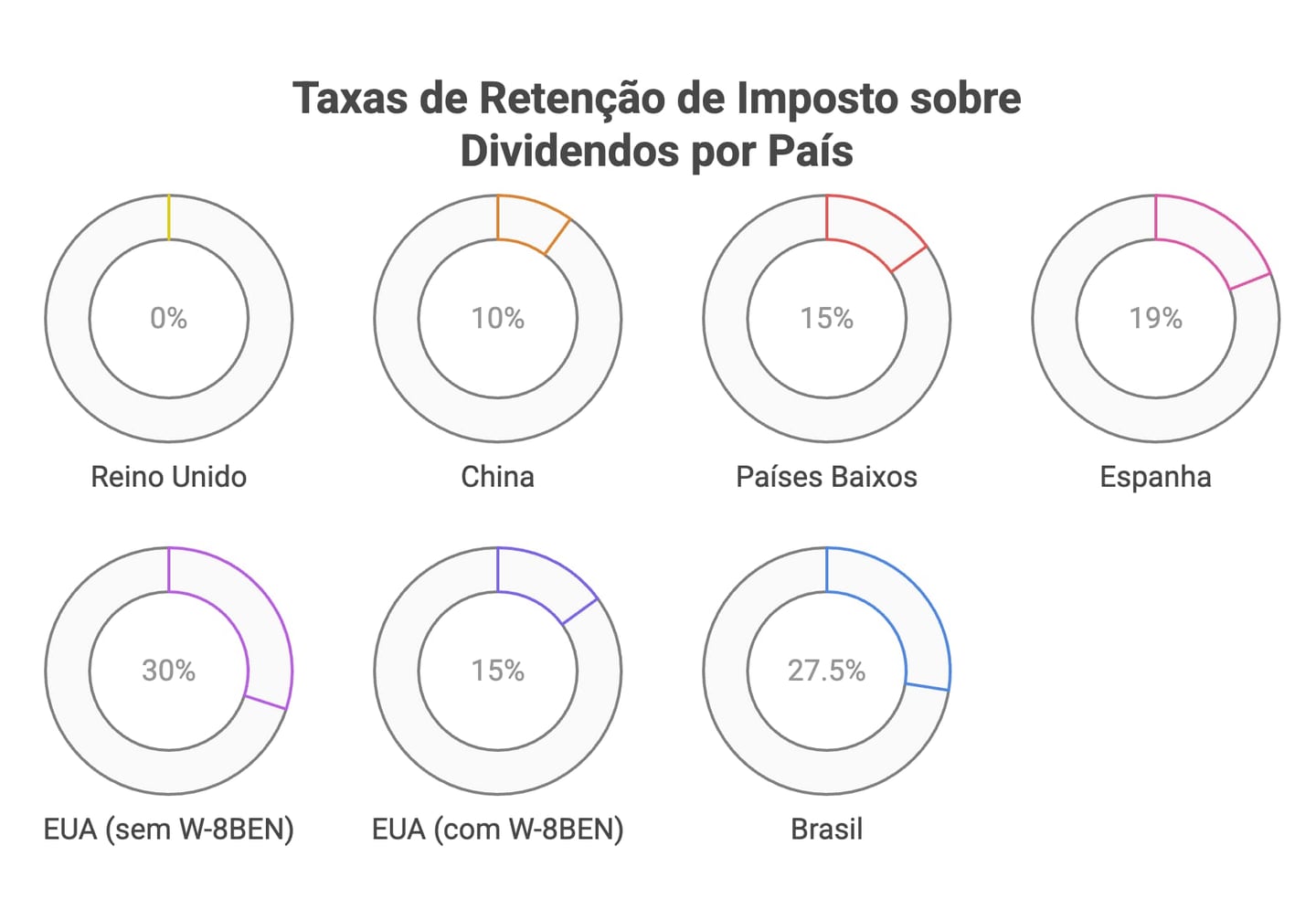

Quando um investidor investe em uma empresa estrangeira seu dividendo está sujeito a uma retenção nesse país, chamada retenção na fonte. Essa retenção varia de 0% a 35%, como se observa na tabela abaixo.

Portanto, o primeiro passo para buscar empresas que distribuem dividendos é procurá-las em nações com a menor retenção na fonte possível.

Destaca-se sobremaneira o Reino Unido com 0%, China com 10% e Países Baixos com 15%. Atualmente, o Brasil não tem um acordo de bitributação completo com os Estados Unidos, mas há uma redução da retenção na fonte sobre dividendos por meio do formulário W-8BEN. Isso significa que, ao preencher esse documento, o investidor consegue reduzir a alíquota de retenção nos EUA de 30% para 15%. No entanto, os dividendos ainda são tributados no Brasil pelo carnê-leão, com alíquotas progressivas de até 27,5%.

Já a Europa continental, de forma geral, impõe retenções mais altas. Na Espanha, por exemplo, a retenção inicial sobre dividendos é de 19%, e depois os valores ainda precisam ser declarados no Brasil para a tributação final via carnê-leão. No entanto, existe a possibilidade de solicitar a restituição parcial do imposto retido na fonte, um processo burocrático, mas que pode valer a pena para quem investe valores mais altos.

Segundo filtro: qual é o histórico de dividendos da empresa?

O investidor por dividendos busca empresas cuja filosofia inclua um forte compromisso com a remuneração ao acionista, via dividendo. Assim, o investidor tem a certeza de que vai receber, previsivelmente, dividendos de forma recorrente, objetivo principal da estratégia.

Portanto, a melhor forma de ver esse compromisso é observando o histórico de dividendos da empresa. Neste ponto, deve-se atentar para:

Número de anos que está pagando dividendos

Quanto mais anos, melhor, pois indica que a empresa está comprometida com o dividendo. Isso não quer dizer que uma empresa com poucos anos de dividendo não seja adequada, mas que acabou de começar com sua política de distribuição de dividendos.

Aqui está uma lista de empresas que têm mais de 100 anos distribuindo dividendos de forma consecutiva. Notem que algumas, inclusive desde o início do século XIX:

| The York Water | 1816 | ||

| JP Morgan | 1827 | ||

| Stanley Black & Decker | 1877 | ||

| AT&T | 1881 | ||

| Exxon Mobil | 1882 | ||

| Consolidated Edison | 1885 | ||

| Colgate – Palmolive | 1895 |

| Empresa | Ano de início |

|---|---|

| The York Water | 1816 |

| JP Morgan | 1827 |

| Stanley Black & Decker | 1877 |

| AT&T | 1881 |

| Exxon Mobil | 1882 |

| Consolidated Edison | 1885 |

| Colgate – Palmolive | 1895 |

Número de anos que aumentam o dividendo

Como no ponto anterior, quanto mais anos, melhor. É necessário prestar atenção se é frequente que o dividendo tenha aumentos, ou sofra congelamentos ou reduções do mesmo.

Isso pode ser devido ao fato de que a empresa não pode pagar o dividendo em anos difíceis, por motivos regulatórios ou, simplesmente, que sua política de dividendos está baseada em pagar uma % fixa dos lucros. Um exemplo no Brasil é o Banco do Brasil (BBAS3), que possui uma política de dividendos atrelada ao seu lucro.

Menção especial aos chamados Reis do Dividendo, empresas que aumentam há mais de 50 anos o dividendo de forma ininterrupta. Aqui está uma lista de alguns reis dos dividendos.

| American States Water (AWR) | 70 | ||

| Dover Corporation (DOV) | 69 | ||

| Genuine Parts Company (GPC) | 68 | ||

| Northwest Natural Gas (NWN) | 68 | ||

| Parker – Hannifin Corporation (PH) | 68 |

| Empresa | Anos aumentando o dividendo |

|---|---|

| American States Water (AWR) | 70 |

| Dover Corporation (DOV) | 69 |

| Genuine Parts Company (GPC) | 68 |

| Northwest Natural Gas (NWN) | 68 |

| Parker – Hannifin Corporation (PH) | 68 |

Outros exemplos de empresas fortemente comprometidas com o pagamento de dividendos por seu histórico são os aristocratas do dividendo, embora neste caso seria de 25 anos de dividendos crescentes.

O tipo de pagamento do dividendo

Se é em dinheiro -o que mais nos interessa- ou dividendo mediante emissão de ações, e em caso de emissão de ações observar se depois se produz a amortização delas, o que é conhecido como scrip dividend. Caso contrário, seria uma empresa a evitar, embora existam exceções como os REITs.

Novamente, companhias como os aristocratas e reis do dividendo são empresas muito a serem consideradas pelos investidores em dividendos por seu forte compromisso com o dividendo.

Terceiro filtro: o dividendo é sustentável?

Uma vez confirmado o compromisso da empresa com o dividendo, é necessário conhecer se a companhia pode arcar com o pagamento desse dividendo. Para isso, o investidor utiliza o índice financeiro payout.

O Payout ratio permite conhecer a percentagem do lucro que a companhia destina ao pagamento do dividendo através da seguinte fórmula:

De forma geral, essa percentagem não deveria superar 75%, embora esse valor seja variável em função do tipo de setor em que a companhia está inserida. Por exemplo, os REITs americanos são obrigados a distribuir 90% de seus lucros em dividendos para obter vantagens fiscais.

No entanto, para ter uma melhor confiabilidade quanto à capacidade da empresa de pagar esse dividendo, é melhor utilizar o índice financeiro Payout FCF. Este índice utiliza o fluxo de caixa livre que a empresa gera em vez do lucro.

Em algumas ocasiões, o payout costuma superar 100%, o que indica que o lucro ou o fluxo de caixa livre não cobre a totalidade do dividendo. Nesse caso, a empresa recorrerá ao dinheiro em caixa que possui ou emitirá dívida para poder pagá-lo. Essa situação se for esporádica não tem relativa influência, mas se se repetir durante vários anos é sinal de que a empresa talvez não possa arcar com o pagamento do dividendo, e, consequentemente, terá que reduzi-lo ou eliminá-lo posteriormente.

Quarto filtro: como é o crescimento do dividendo?

Uma empresa que é capaz de aumentar o dividendo por um longo tempo, então oferece sinais de segurança de que o dividendo atual e futuros serão pagos pela companhia. No entanto, o crescimento do dividendo pode dar alguma pista de em que situação a empresa se encontra.

- Crescimento alto dos dividendos: pode indicar que a empresa é capaz de crescer e pagar o dividendo. Este tipo de empresas costuma ser companhias em fase de crescimento chegando já à maturidade, com um breve histórico de pagamento de dividendos. Caracterizam-se por uma baixa rentabilidade por dividendo e um payout muito comedido. Um exemplo claro é o da empresa VISA com um CAGR aumentando a dois dígitos. Observa-se que os pagamentos iniciais eram de uma quantia pequena, mas que, ano após ano, têm aumentado de forma muito notável. Existe uma estratégia de investimento baseada nesta filosofia conhecida como dividendos crescentes ou DGI.

- Crescimento do dividendo nulo ou pequeno pode indicar que a empresa está chegando ao seu limite de pagamento de dividendos, ou que está passando por algum problema pontual e a diretoria quer ser conservadora. Por norma geral, empresas muito maduras costumam ter crescimento de dividendo mínimo. IBM é um exemplo deste tipo de empresa onde o CAGR em diferentes períodos aumenta ligeiramente.

Quinto filtro: cuidado com a rentabilidade do dividendo

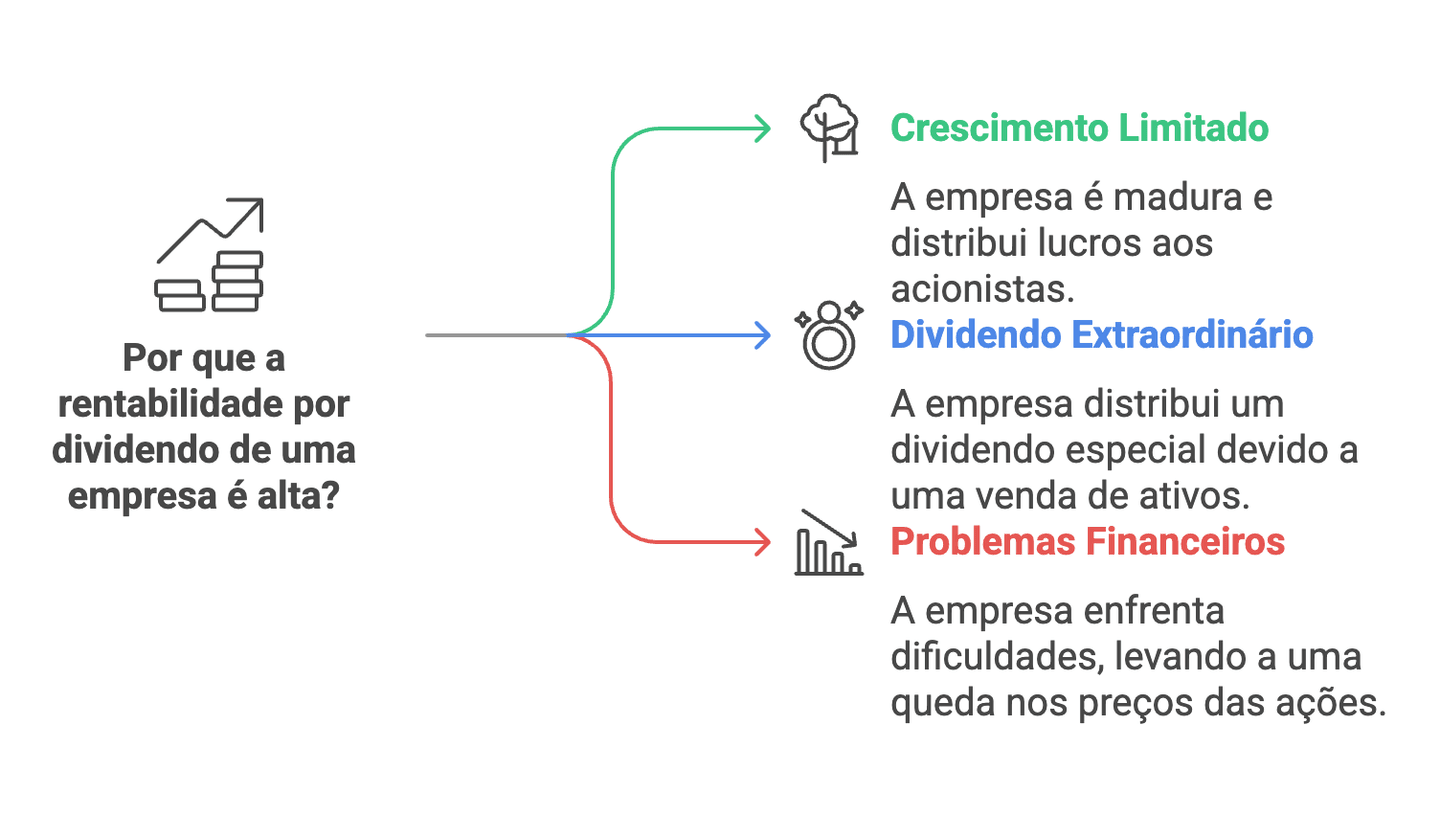

Por último, é o índice financeiro por excelência do investidor em dividendos, e o mais perigoso. Isso se deve ao fato de que o investidor se cega por uma alta rentabilidade por dividendo, ignorando os perigos que isso pode acarretar. O fato de que a empresa ofereça uma alta rentabilidade por dividendo pode significar três coisas:

- A empresa é uma empresa muito madura que não tem vias de crescimento por isso prefere distribuir seus lucros com os acionistas. Nesse caso, é necessário comparar a rentabilidade do dividendo atual com sua rentabilidade histórica e observar se são similares.

- A companhia oferece um dividendo extraordinário por alguma ação financeira que tenha realizado, como a venda de algum ativo.

- A companhia é notícia por problemas, rumores ou a degradação de suas contas fazendo com que a cotação da empresa caia, e, portanto, a rentabilidade por dividendo suba.

Este último ponto é o mais crítico, porque o investidor deve determinar se a situação é algo temporário, ou é uma degradação da qualidade da empresa, caso de ex-aristocratas como Walgreens ou VFC Corp.

Em caso de que a queda da cotação seja por rumores ou problemas temporários é um bom momento para avaliar incorporá-la ou aumentar a posição dentro da carteira de investimento.

Para isso a estratégia de investimento dividend value strategy, desenvolvida pela lendária investidora Geraldine Weiss, é adequada para determinar se a empresa, apesar da queda na cotação, está subvalorizada ou sobrevalorizada.

Passou por todos os filtros, e agora?

Como bom investidor em dividendos antes de apertar o botão de comprar, é necessário analisar a saúde financeira da empresa: seu modelo de negócio, suas vendas, lucros, fluxo de caixa livre, etc, para poder tomar uma decisão de se a empresa se encaixa dentro do nosso perfil de investidor, e, portanto, dentro da carteira de investimento.

Além de tudo o anterior é importante focar na dívida, já que a empresa deve cumprir com suas obrigações antes de remunerar o acionista via dividendo. E sobretudo em seu calendário de pagamento, já que um pagamento considerável da dívida pode provocar que a empresa tenha que sacrificar parte ou a totalidade do dividendo para realizar tal pagamento.

Rácios financeiros como Dívida Líquida/EBITDA ou Dívida LÍQUIDA/Equity são os mais utilizados. Como é costume nos rácios financeiros, esses valores podem oscilar de forma brusca em função do setor em que a empresa está inserida.

Com tudo, criar uma carteira de investimento formada por empresas que distribuem dividendos às vezes é uma tarefa titânica. E é normal, diante de tal quantidade de empresas que distribuem dividendos, o investidor iniciante se sente sobrecarregado.

Por isso, os filtros como a fiscalidade, o histórico de dividendos, a forma de pagamento do dividendo, a sustentabilidade do dividendo ou a rentabilidade por dividendo são fundamentais para conseguir uma primeira triagem de qualidade.

A partir deste ponto, o investidor já deve realizar uma análise mais aprofundada das empresas para ver se elas se encaixam dentro de sua filosofia de investimento.